-

大数据:A股2016年和2017Q1财报总预览

价值at风险 / 2017-05-02 08:53 发布

来自天风证券徐彪团队。

一、盈利整体爆发的背后是结构上的严重分化

①全A归母净利润增速16Q3以来连续三个季度回升,16Q4 YOY+7.7%、17Q1 YOY+21.7%。

②非金融A股净利润增速提升幅度更为明显,16Q4 YOY+28.8%、17Q1 YOY+54.99%。

③分板块来看,主板盈利增速大幅提升(16Q4 YOY+4.82%,17Q1 YOY+21.16%),相反,中小板(16Q4 YOY+36.97%,17Q1 YOY+34.92%)、尤其是创业板(16Q4 YOY+33.9%,17Q1 YOY+27.58%)在17Q1盈利增速开始显著向下。

④分行业来看,周期类行业大爆发,工业服务类中环保表现最突出,大消费分化(17Q1盈利增速家电、医药、纺服、商贸、农业向下,食品、汽车、轻工向上),TMT也分化(电子、传媒好,计算机、通信差)。

⑤分属性来看,国有企业大幅复苏(16Q4 YOY+3.82%,17Q1 YOY+28.24%),但民营企业却拐头向下(16Q4 YOY+39.54%,17Q1 YOY+28.7%)

二、2016年A股整体盈利能力(ROE 10.32%)创近年来新低。好的一面是连续三个季度反弹,坏的一面是暴露出严重的结构问题。

注意ROE下滑是资产周转率的下滑:特别是应收款和存货周转天数都在创新高(说得好去库存呢)

细分来看:

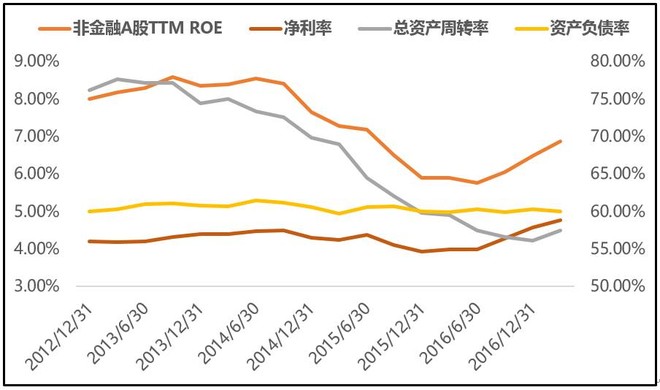

①自2016年Q3开始,非金融A股ROE连续三个季度回升(TTM ROE在16Q3、16Q4、17Q1分别达到6.06%、6.48%、6.87%),注意到2016全年资产周转率下滑,但17Q1三年以来第一次出现小幅的企稳回升。

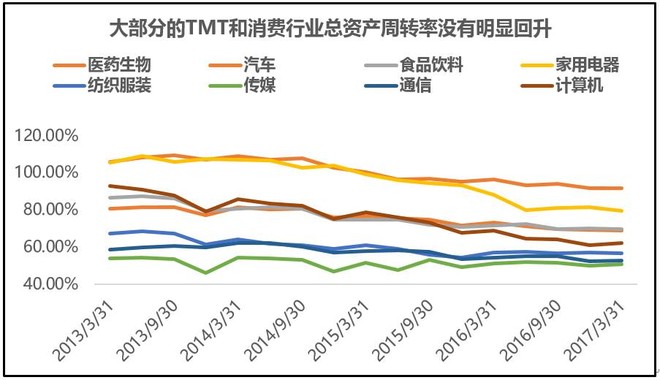

②分行业来看,情况远没有想象的那么乐观。PPI在一季度的大幅上扬带动了周期行业净利率的持续提升,这些行业的ROE增长在情理之中。但如果去看大消费和TMT,会发现绝大部分行业(比如医药、汽车、家电、食品、纺服、计算机、通信、传媒)的ROE始终没有明显的企稳回升,甚至有的还在继续向下。

③从总资产周转率的角度来看,虽然非金融A股在17Q1出现了整体上的回升(原因在于周期行业营收的大幅提升掩盖了分母上总资产增速的继续上行),但上面提到的绝大部分消费和TMT行业,总资产周转率都没有显著复苏(因为这些行业的营收增长很有限,无法对冲总资产的增长),最终拖累了这些行业的ROE。

制造业固定资产投资从16Q4开始逐步回升,而其复苏的力度和持续性是目前市场分歧比较大的地方,不管是从产能周期还是库存周期出发,市场上有不同的逻辑和结论。但如果回归到问题的本源,企业究竟为何会增加投资?那事情可能会变得简单很多。

从历史数据来看,非金融A股的ROE稳定领先于制造业固定资产投资1个季度左右,言外之意,企业未来会不会增加投资,取决于企业目前的盈利情况,通俗来说就是企业目前的资产有没有赚钱的能力。

非金融A股ROE在16Q3开始企稳,随后16Q4、17Q1制造业投资稳步复苏,因此,讨论后续制造业投资能否持续回升的问题就转化为对于ROE的判断。

来分析未来的ROE走势:构成ROE的三个变量中,净利率随PPI见顶而回落,总资产周转率在分子分母同时回落的情况下继续筑底,权益乘数小幅回落,因此17Q2开始,ROE大概率逐步回落,对应滞后1个季度左右,制造业投资的复苏也可能进入尾声。

三、企业部门赚的钱去哪儿了?对A股市场有什么影响?

16Q3以来,尤其是进入17Q1,企业部门利润收入双升,按道理来讲应该赚了很多钱才对,但相反,企业部门资产负债表中的货币资金的增速在16Q3反弹后,17Q1又再次开始下降。

企业在1季度将赚来的钱支付了大量的财务费,一方面财务费用的累计同比增速由负转正,并大幅提升(16Q4 YOY-4.64%,17Q1 YOY+9.51%),另一方面17Q1经营活动现金流占收入为-3.93%,是近10年来的最低水平。

从股票市场参与者的角度来看,住户部门、金融部门、企业部门、政府部门是四大主体。其中企业部门的行为最具领先性,也最具研究价值。这里一个简单的结论是,企业部门手里有钱,不一定回去买股票,但企业部门手里没钱的时候(不管是因为赚不到钱,还是赚到了钱但是用到了其他地方),股票市场的表现通常都不会太好。

财务费用对于企业的影响来自两方面,其一是对于企业收益质量的影响,这一点已经开始从17Q1的企业现金流上体现出来。其二是对于企业盈利增速和能力的影响,这一部分我们将对此重点展开讨论。

财务费用大约是什么体量?以16Q4的数据为例,非金融A股实现的净利润总共1.2万亿出头,但财务费用就耗费了近4000亿,其中大部分都是利息支出。

财务费用同比增速在15Q4出现向下的拐点,是推动过去一年多企业盈利复苏的一个关键因素。从历史数据来看,财务费用的同比增速往往滞后与银行间利率(或者说是广谱利率)大约1-2个季度左右,银行间利率从16Q4开始确立上行的趋势,从目前经济增长的腾挪空间来看,金融去杠杆大概率要继续推进,而相应的利率水平也是易涨难跌,所以对于财务费用的增速来说,17Q1向上的拐点已经确立,今年应该会继续上行并维持在较高水平。

17Q1由于PPI大幅上行推动了盈利和收入的提升,掩盖了财务费用的大幅回升,但往前看,随着价格因素的消退,财务费用对于企业盈利的掣肘将逐渐体现出来。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号