-

2015年报百大股票池深度研报之六十:伊之密

价值at风险 / 2016-06-22 14:32 发布

下文所有数据均以2016年5月2日为准,本文较原始研报有大量删减,逻辑可能有不严谨的地方,本文不提供任何买卖建议,仅供参考。

【公司简介】

广东伊之密精密器械股份有限公司,是专注于“模压成型”专用机械设备的设计、研发、生产、销售及服务的高新技术企业,以高精度注射成型机(注塑机)、高性能铝镁合金压铸机、高品质橡胶机为主导产品。2015年1月公司在创业板上市。

【核心看多逻辑】

公司具有较强的技术实力,主要产品在进口替代和出口拓展上有一定的发展空间;于15年新设立的机器人公司将给公司提供新的利润增长点。

【行业信息】

模压成型装备行业现状

近年来我国机械设备制造业规模发展迅速,已超过日本和美国,成为全球机械装备制造第一大国,模压成型装备作为机械装备行业的重要子行业也呈现出持续增长态势。2011年我国注塑机的年产量位居世界第一,年总产值未居世界第三,是我国塑料机械出口的第一品种。

注塑机行业概况

2011年,我国注塑机行业实现销售额249.40亿元,同比增长16%。2012年,我国注塑机行业环境复杂多变,但随着高精度、高节能注塑机需求及设备成本投入的增加,全年实现销售额约为280亿元,仍呈增长趋势。塑料机械行业总量到2015年保持年均增长12%,注塑机的总产值占塑料机械40%以上,因此预计到2015年,注塑机的工业总产值约为400亿元。

注塑机生产厂家较多,主要集中在长三角、珠三角等经济发达地区。公司的主要竞争对手包括海天国际、震雄集团。

压铸机行业概况

压铸产业从产品应用范围看,涉及到多个产品领域和工业门类,尤以汽车工业用量最大、品种最多、要求最严、品质最高。

近几年,我国压铸产业持续发展,对压铸机市场需求不断增加。根据中国铸造协会统计,2013 年中国新增冷室压铸机约4000余台,金额合计约100亿元。报告期内,国内市场高端压铸机仍需进口,压铸机市场具有一定的进口替代空间;与此同时,随着技术水平和核心竞争力的提升,国产压铸机也具备了一定的国际竞争力,逐步进入国际市场。根据广东省机械工程学会压铸分会《中国压铸机械行业现状及发展趋势研究报告》,压铸机行业年均增长10%以上,未来市场容量较大。公司在国内的竞争对手主要是力劲科技。

橡胶注射机行业概况

橡胶注射机是高分子材料模压成型设备的一种,其采用注射成型工艺方法成型橡胶制品,适合硅橡胶复合绝缘子、电缆连接件、汽车密封件、家电配件等高品质橡胶制品的成型,通过应用冷流道技术、节能技术和自动化技术等,满足不同制品成型要求和客户个性化需求。

【公司介绍】

2002年徐世楷、廖昌清共同出资设立伊之密有限公司。2004年徐世楷、廖昌清将伊之密有限100%股权转让给外商独资企业伊之密国际控股。2004-2008年,伊之密国际控股陆续向伊之密有限增资约6000万港币。2009年伊之密有限吸收合并压铸科技,由外商独资变更为中外合资企业。2009年以后伊之密国际控股将其持有的伊之密有限的股份陆续转让给香港佳卓、佛山理度和现代创建。2011年整体变更为股份有限公司。

2011年3月,伊之密成功收购了美国百年企业HPM公司的全部知识产权,迈出了伊之密全球化的重要一步。HPM是美国一家著名的机械制造商,成立迄今已达130多年,曾创下美国压铸机行业品牌前二的辉煌业绩。2008年全球金融海啸让这家超过130多年的企业遭受重创,2010年1月,HPM塑料及压铸设备工厂关闭。2011年3月美国东部当地时间3月29日上午,伊之密成功收购总HPM公司的全部知识产权,收购内容包括HPM公司主营的塑料注射成型机、铝镁合金压铸机、塑料片材挤出生产线和液压压力机械的全部专利技术、HPM公司的全球品牌商标、HPM公司的全球供应体系和全球客户资源及其先进制造技术和部分精密生产设备。11年月,公司设立全资子公司HPM北美有限公司,HPM北美主要从事“HPM”品牌注塑机和压铸机在北美市场的销售及售后服务等。2013年度,HPM北美实现营业收入1673万;2014年1-9月,HPM北美的收入为1185万,实际净利润为-388万。

主要业务

注塑机为公司主营业务之一,注塑机销售占2015年销售收入的54.97%,注塑机的产品主要包括通用机型( SM伺服节能系列、 SM2高性能伺服节能系列、 DP系列二板式注塑机、 FE飞逸全电动注塑机等)及专用机型( BOPP医药包装机、手机配件专用注塑机系列等)。注塑机主要应用在家电行业、 3C行业、包装行业等,现在主要研发的新产品包括A5系列、二板机、全电动注塑机等。2015年,注塑机事业部新推出的A5系列可取代过去的A2系列,整体性能有更高的提升。现时伊之密注塑机在行业排名位居前五。

注塑机为公司主营业务之一,注塑机销售占2015年销售收入的54.97%,注塑机的产品主要包括通用机型( SM伺服节能系列、 SM2高性能伺服节能系列、 DP系列二板式注塑机、 FE飞逸全电动注塑机等)及专用机型( BOPP医药包装机、手机配件专用注塑机系列等)。注塑机主要应用在家电行业、 3C行业、包装行业等,现在主要研发的新产品包括A5系列、二板机、全电动注塑机等。2015年,注塑机事业部新推出的A5系列可取代过去的A2系列,整体性能有更高的提升。现时伊之密注塑机在行业排名位居前五。

压铸机为公司另主营业务之一,压铸机销售占2015年销售收入的32.97%,压铸机的产品主要包括冷室压铸机及热室压铸机。压铸机主要应用在汽车和摩托车行业、家电行业等。压铸机事业部,2015年推出了中小吨位H系列冷室压铸机产品,系属DM系列的高端产品,价格比DM系列压铸机高出10%,H系列产品的生产效率比DM系列提高10%-15%,配套节能系统可节能30%-50%。另有推出全新半固态镁合金注射成型机,半固态镁合金注射成型技术促进了镁合金在汽车、计算机等行业的应用,创新了镁合金成型工艺技术,经中国塑料机械工业协会组织专家组鉴定,该产品技术处于国际先进水平。现时公司压铸机在行业排名第二。

橡胶机销售占销售收入的5.71%,橡胶机利润占利润总额的14.84%,橡胶机的产品主要为橡胶注射机。橡胶机主要应用在电力行业、汽车行业、家电行业等。下游客户生产的产品有高压复合绝缘子、电缆附件、汽车减震和密封件等。伊之密橡胶今年推出新产品平板硫化机,开拓了新的市场,提升伊之密橡胶机的市场占有率。新产品平板硫化机生产的产品主要用于物流行业的输送带或高速马路的减震带等。

公司于2013年注册成立一间控股子公司开发包装领域的高速成型机器及系统,高速包装机器主要是满足客户对食品包装、医疗包装和水包装等行业的个性化需求。2015年成功开发了一出144腔的BOPP瓶胚注射成型专用设备,属于国内最高效的同类产品。

机器人自动化公司成立于2015年6月,过去是采购机器人本体再配合公司产品为客户实现自动化,但由于控制软件并非互通软件,导致自动化完成度不高。为此公司根据客户对自动化的需求,为客户配套压铸机周边配套产品,将来可延伸至注塑机和橡胶机产品。该公司由机器人自动化行业的技术与销售核心人员组成,该项目围绕公司目前的主营业务产品开发周边自动化产品和系统,满足客户自动化生产的各种要求,可以实现给料、产品取出、喷脱模剂、冷却、产品检测、切边、水口去除、自动打标等一系列的自动化功能模块的配置,减少模压成型装备生产对人工的依赖,帮助客户提升生产效。

管理层简介

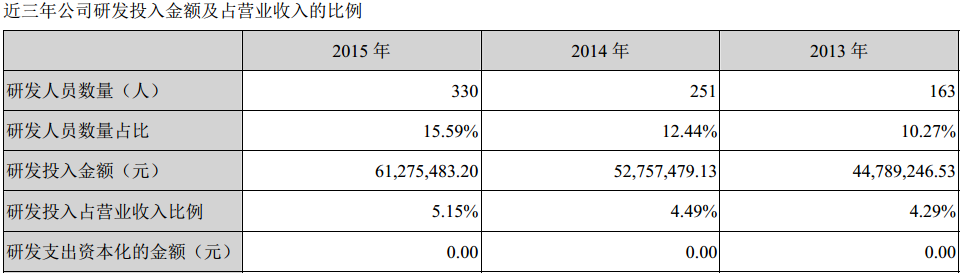

研发投入情况

公司一贯高度重视新产品研发及技术创新,2015年继续增加研发投入,不断提升产品性能,降低成本。公司2015年研发费用支出为6127万元,较去年同期的5275万元增长了16.15%。2015年,公司新增申请专利申请31件,其中,发明专利7件;获得专利权28件,其中,发明专利权5件。公司目前共拥有专利122项,其中,发明专利21项。

未来看点

公司是国家和行业标准起草单位,围绕模压成型设备行业不断进行产品升级。公司自成立以来一直专注于模压成型设备的研发生产,逐渐开发注塑机、压铸机、橡胶机、快速包装机,从未偏离主业,并且力争把每个产品都做到行业领先。2015年公司开发了二板式注塑机,全电动注塑机,对标德国和日本技术;压铸机业务,开发了2500吨重型系列、伺服系列,缩小了我国与国外镁合金精密成型加工设备的技术差距,半固态镁合金注射成型机还填补了国内空白,奠定了公司在行业中的领先地位,全面开始进行进口替代。

2014年公司出口业务占比超过15%。伊之密在全球,拥有多个技术服务中心和30多个海外经销商,业务覆盖近50个国家和地区。2011年并购美国注塑机、压铸机领域的龙头品牌HPM公司,利用“HPM”品牌在美国及欧洲市场的影响力进行推广。

公司在进口替代和出口拓展方面还有一定的发展空间。

于15年设立的机器人公司将依托于公司在压铸机市场的竞争优势,充分发挥自身在周边自动化设备领域优势,进一步增强公司核心竞争力,提高市场份额,对公司的发展经营产生积极影响。机器人公司的业务发展不仅能给公司带来新的利润增长点,而且对公司提升整体市场形象及知名度有着积极影响,为公司提高整体盈利水平具有重要意义。

【财务分析】

1.营收及利润

2011-2015年,公司的营收从7.68亿增长至11.89亿,复合年化增长率为11.5%,其中15年的增速仅为1.17%;归属母公司的净利润则在近四年变动幅度较小,处在7600万上下波动,15年的净利润为7232万,较上年下降4.89%。15年的扣非净利润为5600万,同比下降18.3%。

公司的客户主要来自汽车、3C产品和家用电器三大行业,合计贡献营收的55%左右,其中汽车行业占了约28%。近年来公司客户所处行业的增速放缓,对公司营收增长产生较大的不利影响。对比几家主要同行业公司,营收的变化情况比较类似。

2011-2015年,公司的营收增长了54.8%,而净利润仅增长了12.9%。近5年公司的毛利率相对稳定,增收不增利的主要原因是净利率出现明显下滑。

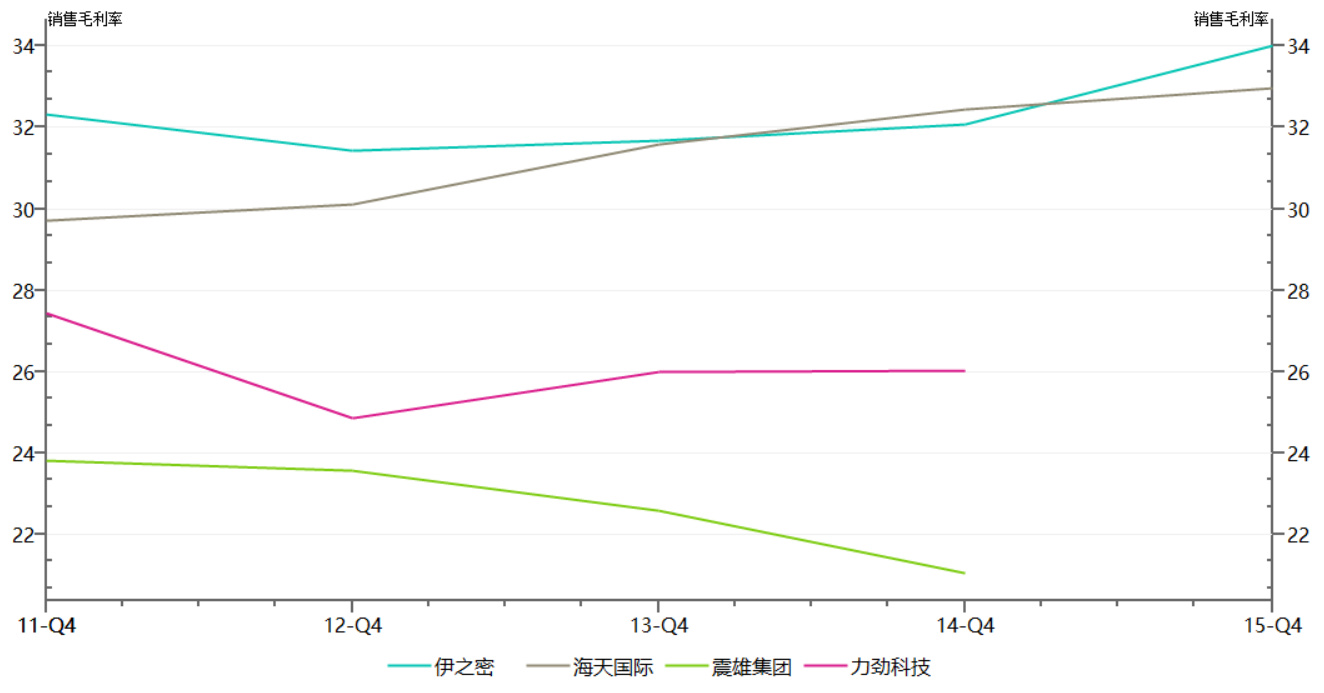

2.毛利率、净利率

2011-2014年公司的毛利率在32%上下小幅波动,15年毛利率有所提升,达到34.0%。15年毛利率的提升,主要原因是原材料价格的下降,使得公司的营业成本较14年有所下降。分产品来看,15年注塑机和压铸机的毛利率分别为32.1%和37.8%,同比均有明显提升。公司注塑机业务的毛利率与海天国际比较接近,压铸机业务的毛利率明显高出力劲科技,这跟公司压铸机主打中高端产品有较大关系。

12-15年公司的净利率分别为8.84%、7.91%、6.45%和6.48%,13、14两年出现明显下滑,15年扣除非经常性损益,实际净利率也是下滑的。净利率的下滑,主要系期间费用率提升明显所致。13年公司的管理费用为1.06亿,同比增长29.6%,而同期的营收增速为21.1%,主要增长部分来自职工薪酬和技术研发,另外同期的销售费用增幅也高达30%;14年公司的销售费用同比几乎无增加,但管理费用同比增速仍高达29.3%,主要原因为职工薪酬同比增长29.3%,技术研发费用(费用化)增长44.8%,折旧摊销费增长63.3%,折旧摊销费的大幅增长主要系14年由资金额较大的在建工程转为固定资产所致;15年公司的营收几乎无增长,销售费用和管理费用同比均增长了20%左右,管理费用中员工薪酬增长了9.6%,折旧摊销费增长了27.8%,技术研发费用增长了41%。

3.资产质量

2015年公司的资产负债率为45.6%,较14年下滑了近14个百分点,主要原因为收到IPO募集资金。当前公司的短期借款有2.26亿,较14年略有下滑,长期负债只有800多万。

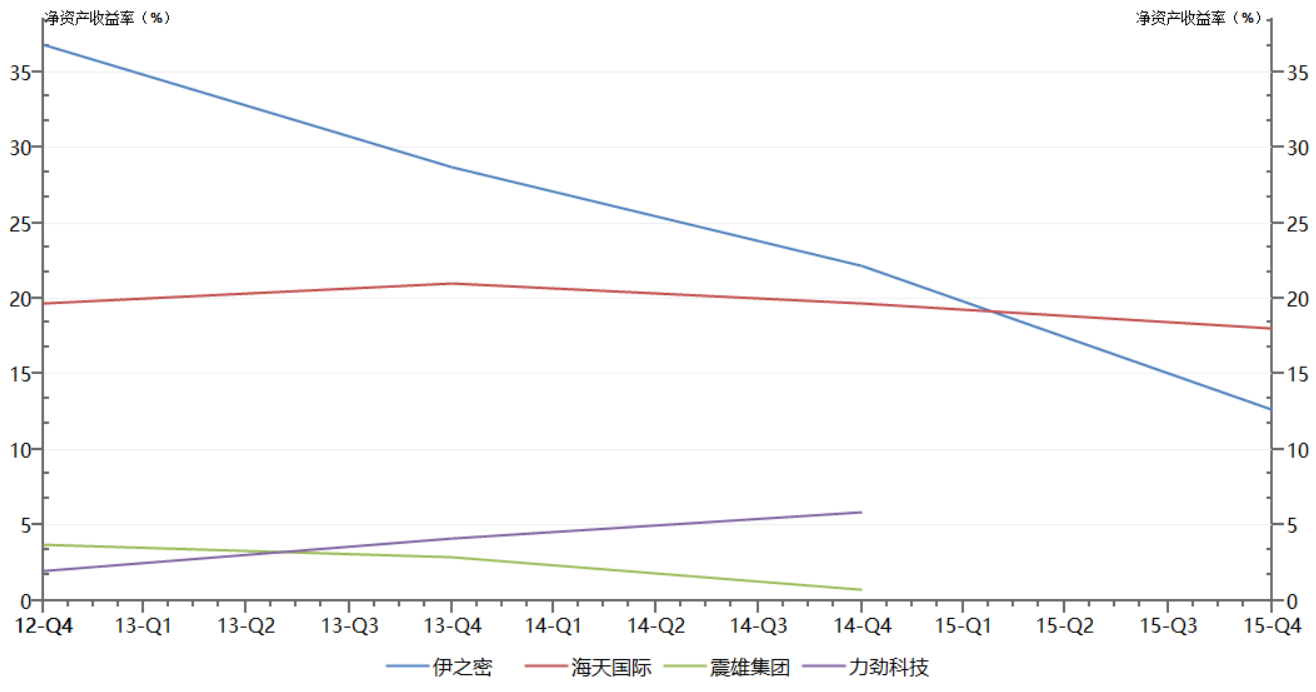

从12到15年,公司的ROE呈现逐年下滑的趋势。这几年公司的净利润几乎没有变化,净资产不断增加,ROE自然就会下降。15年的ROE为12.6%,较14年下滑了将近10个百分点,主要是IPO后净资产大幅增加。公司的ROIC也是逐年下滑,12年为11.4%,到15年只有5.8%了。

4.应收账款、存货、现金流和货币资金

15年公司的应收账款为2.44亿,较14年增长了16.3%,显著高于营收增速,其中一年期以内的占87%。过去几年公司的应收账款一直保持着较高的增速,12年同比增长52%,13-15年应收账款的增速则在20%左右。公司15年的存货为3.37亿,较14年下降了4.7%。

2011-2015年这5年中,除开14年的经营现金流为3100万,其余年份均在4000万左右。15年的经营现金流净额为4442万,同比增长了40%,主要就是14年的基数太低。15年公司的货币资金为1.7亿,较14年增长了175%,主要系收到IPO募集资金所致。

【一季报解读】

报告期内公司的营收为2.68亿,同比增长1.85%;净利润为1240万,同比增长8.2%;扣非净利润为1133万,同比增长7.71%。

公司营收增长较低,反映了宏观经济增速放缓,下游客户所处行业的整体增速也在放缓。利润增速好于营收增速,主要系公司的原材料成本下降,毛利率有所提升。

公司近几年的期间费用增速较快,报告期内这一方面有所改善,其中销售费用同比略有下降,管理费用同比增长9.3%,尽管增速仍高于营收增速,但相对之前已是大幅放缓。

报告期内公司的应收账款为2.53亿,较期初略有增长;经营活动现金流为-3200万,与上年同期基本相当;货币资金为1.29亿,较期初减少了约4000万。

总的来讲,公司的基本面没有什么变化。

【估值】

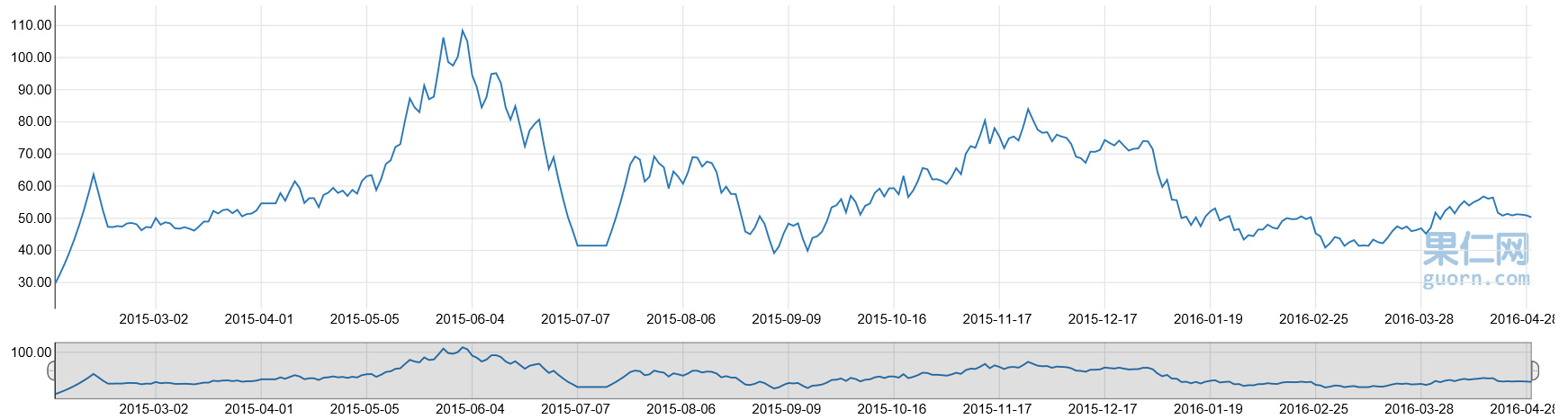

公司当前的股价为15.4,对应的动态PE/PB分别为50和4.7,总市值为37亿。15年1月上市以来,公司的PE基本在50上下波动,牛市顶峰时曾到达过110。作为市值不到40亿的创业板股,公司50倍的PE相对来说不算太高。不过从公司的成长性及行业属性来讲,一个几乎没有表现出成长性的传统行业公司,50倍的PE显然是太高估了。

在港股上市的海天国际动态PE仅为9.5,PB为2.2;

震雄集团(0057)当前当前处于亏损中,市净率仅有0.37;

力劲科技则处于微利状态,PE很高,PB只有0.35。

公司主要竞争对手海天国际在2008-2013年是超级大牛股,主要是2008年估值杀得太厉害。公司08年的时候净利润有4亿,较07下滑了30%,09年增长了10%,2010年同比增长136%。2011年阶段见顶主要是因为业绩同10年相比基本没有增长,12年出现一定程度下滑,13年实现了20%的增长,14、15年增速较低。海天国际的股价受业绩驱动较为明显。

【结论】

总的来说,伊之密并没有太多的看点。公司所处的行业非常传统,下游客户主要来自汽车、3C产品和家用电器行业。汽车和家电行业经过前些年的高速发展后,未来增速将持续放缓甚至是下降,这一点格力电器15年营收的大幅下降已有所体现。虽然公司产品在进口替代和出口拓展上有一定发展空间,不过从过去的表现来看并不能过于期待。新增的机器人业务具有一定看点,但该项业务也是依附于公司传统业务之中,具体的发展空间还有待观察。在行业发展放缓的大背景下,公司切实提升业绩的方法应该是提升管理水平,降低各项费用率。至于股价方面,明显高估,短期内不值得介入。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号