-

2015年报百大股票池深度研报之五九:航新科技

价值at风险 / 2016-06-21 13:34 发布

下文所有数据均以2016年4月27日为准,本文较原始研报有大量删减,逻辑可能有不严谨的地方,本文不提供任何买卖建议,仅供参考。

【公司简介】

公司总市值72亿, 2015年4月份上市。主要业务涵盖航空维修支持、ATE(自动测试设备)研制及系统集成、飞机加改装、机载设备研制。公司以雄厚技术实力和完备服务赢得了世界范围的认可和信赖--被美国航空周刊集团授予"年度亚太区最佳独立MRO供应商"称号,拥有包括中国民航总局(CAAC)、美国联邦航空局(FAA)、欧洲航空安全局(EASA)等多项全球主要适航体系认证,并成为波音公司在华首批授权维修服务商。同时,由于在质量、维修周期和服务方面表现优异,BAE、CIRCOR、KIDDEAEROSPACE、UNIVERSALAVIONICS等数多家国际知名OEM授权公司为其维修中心,为中国及周边国家提供一站式服务。依托成熟的加改装团队和多年技术积累及完备的售后服务,公司参加了多项国家级大型任务保障。

【行业情况】

公司主要业务是航空维修业务,机载设备及检测设备研制业务,两者收入占比差不多。分别介绍:

1、航空维修市场:

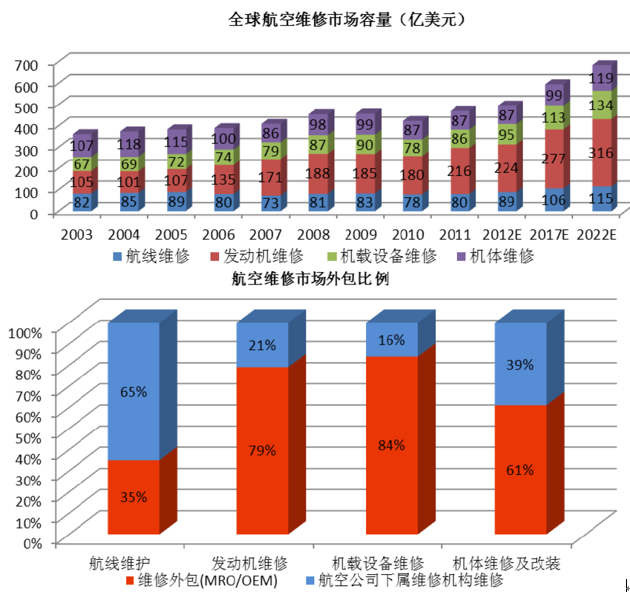

航空器维修包括发动机维修、机载设备维修在内的对航空器本体及其部件的检测、修理、排故、定期检验、翻修及改装等。根据维修对象的不同,航空器维修一般可分为航线维护、机体维修、发动机维修、机载设备维修等。

航线维护是指在飞机执行任务前、过站短停时对飞机总体情况进行的例行检查和维护;机体维修是指对机身、机翼、尾翼、起落架等机体部件的维修;发动机维修是指对飞机发动机的维修,也称动力装置维修;机载设备维修是指对机载电子和机械设备等部附件的维修。

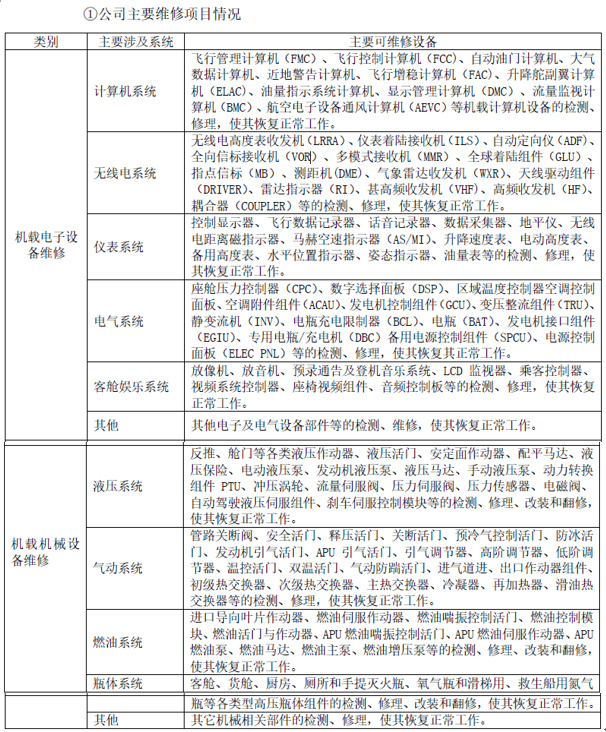

公司主要从事机载设备的维修业务。

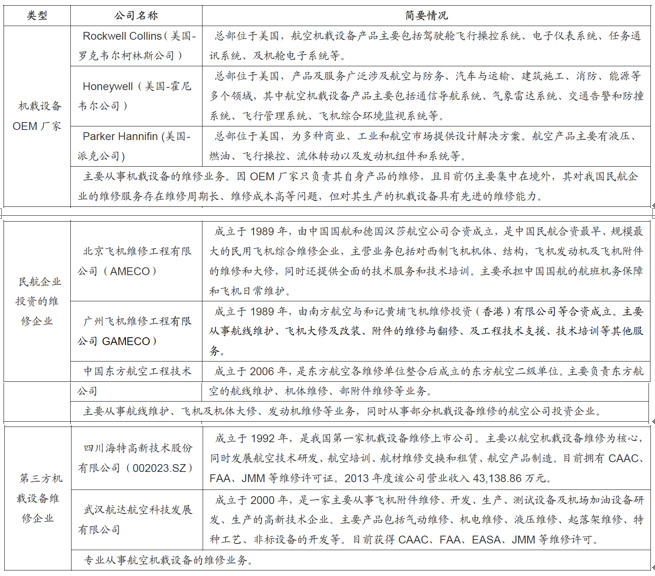

根据维修企业与航空器运营单位的关系,维修企业可分为OEM厂家、民航企业投资的维修企业和第三方维修企业。OEM厂家主要负责发动机、机载设备及其零部件的生产和销售,也会进行自身产品的售后维修服务,如美国通用电气等;民航企业投资的维修企业主要为股东单位的民航企业进行维修,主要集中在航线维护、机体维修、发动机维修和部分机载设备维修;第三方维修企业是指独立于民航企业和OEM厂家的维修服务企业,主要以机载设备维修为主。

公司属于第三方维修企业。

根据维修深度的不同,机载设备的维修能力可分一级、二级和三级三个等级。 一级维修能力,也叫基层级维修,通常是指使用原位检查仪等机内测试、检测工具,确定机载设备存在故障的可更换单元(LRU, Line Replaceable Unit),通过更换故障LRU的方式完成修理的能力。一级维修技术要求相对简单,但需要完全替换LRU,维修成本高。

二级维修能力,也叫中继级维修,是指采用中继级自动测试设备(ATE)或其他专用检测工具,对存在故障的LRU进行检测并确定存在故障的车间可更换单元(SRU,Shop Replaceable Unit),通过更换故障SRU的方式完成修理的能力。二级维修技术要求相对复杂,但无需更换LRU,仅需更换LRU中的某一SRU,维修成本相对较低。

三级维修能力,也叫基地级维修或板级维修能力,指采用电路板级别(简称板级)ATE或其他精确的专用测试设备,对存在故障的SRU进行检测并确定存在故障的电阻、电容等元器件,通过更换故障元器件的方式完成修理的能力。三级维修能力技术非常复杂,无需更换SRU和LRU,仅需更换SRU中的某一电阻、电容等元器件,维修成本最低。

公司在3000个机载设备项目、20000多个件号上具有三级维修能力。

根据《航空维修与工程》显示,全球机载设备维修规模大约90亿美元,2022年预计将超过130亿美元。从欧美国家的发展趋势看,欧美发达国家航空公司逐步剥离机载设备、发动机和机体等维修业务,一些小规模、低成本航空公司甚至将航线维护业务外包。中国等亚太新兴发展国家航空需求旺盛,机队不断扩充规模,对航空维修服务的需求也在日益增加,特别是机载设备种类繁多,民航企业难以建立全面的维修能力,第三方航空维修面临较大的市场空间。

中国、印度等亚太新兴发展国家,因国内航空需求旺盛,民航企业仍在持续不断引入大量新飞机,扩充机队规模,其对航空维修服务的需求日益增加,第三方航空维修企业面临较大的市场空间, 2006-2010年五年间,亚洲地区航空维修业务每年增长幅度7%以上。如果按照招股书预估的2022年134亿美元看,2010-2022年国际市场复合增速为4.6%。

此外军用航空维修领域,随着机载设备的技术更新,机载设备维修服务需要更为先进的检测和维修设备,以及技术水平突出、经验丰富的维修人员,维修行业进入门槛较高。特别是军工领域,其在技术、资质等方面需要更严格的要求,公司拥有军用航空维修业务资质。2007-2014年我国国防支出年均复合增速达12%,2014年国防支出约为8082亿元,2015年国防费预算增长约10%。而我国国防在海、空、陆航、信息化等方面的投入将会是重点。这些为军用航空器的维修服务,特别是机载设备的维修服务带来了较大的市场空间。

2、机载设备及检测设备研制:

航空器部件制造及维修包括对发动机和机载设备的制造和维修,其中机载设备制造包括机载设备及检测设备的研制等。

机载设备的研制具有较高的技术和质量安全要求。对民用航空,机载设备的研制要通过民用航空适航管理主管部门的适航审查,获得型号合格证及生产许可证书,目前民用航空机载设备的研制大多被欧美厂商垄断;对于军用航空机载设备,国家出于国防安全及保密性需要,国防科工局等相关部门要求拟进入军工产品首先需要通过武器装备科研生产的保密资质审查、军工产品质量体系认证,并在获得武器装备科研生产许可证后,方可从事军用机载设备及检测设备的生产,而产品只有获得军方定型的产品才能进入批量生产环节。

检测设备包括机载电子设备和机械设备检测设备,机载电子设备检测设备具体包括机载计算机系统检测设备(主要为自动测试系统)、雷达测试设备、电气系统测试设备等;机载机械设备检测设备包括液压系统检测设备、气动系统检测设备等。公司在积累十多年机载设备维修经验的基础上,自主创新研发了系列多种机载设备、具有二级、三级维修能力的系列检测设备,并实现了自动测试系统的研制和规模化销售。

3、行业内的竞争格局:

由于我国军用航空器机载设备维修、军用机载设备、军用机载设备检测设备等业务的市场数据难以统计,因此本招股说明书仅能根据公司维修业务收入占民航运输航空器机载设备维修市场容量计算公司的市场份额。

根据民航总局关于《民用航空维修行业十二五发展指导意见》,2010 年我国民航维修市场总量达到23.2 亿美元(按2010年平均汇率折算约为157.05亿元人民币),其中发动机维修约占40%,航线维护、机体维修、机载设备维修各占约20%。公司机载设备维修业务占机载设备维修市场的比率约为5%,在国内第三方维修企业中排名前列。

【公司信息及核心竞争力】

公司各项业务收入占比如下

1、公司的维修服务内容:

2、机载设备及检测设备研制:

公司目前研制、销售的机载设备为飞行参数记录系统,飞参系统是飞机上的一种重要电子设备,它通常由采集器、音频监控器、快速存储器、记录器等部分组成,一般安装于飞机的驾驶舱内及尾翼部位,用来采集和记录飞机飞行过程中的速度、高度、舵面偏度、发动机转速等多种飞行数据及驾驶舱内声音,起到飞机性能监视和故障诊断、飞行训练质量评估、飞机档案建立及监控、飞行事故调查分析等多种作用,广泛应用于航空领域。公司生产的飞参系统目前主要应用于国内多种型号的军用飞机及直升机。其主要销售客户为哈尔滨飞机工业集团有限责任公司、昌河飞机工业集团有限责任公司等国内主要飞机总装单位及其他军方单位。

公司目前研制、销售的检测设备是主要用于飞机机载电子设备检测的自动化测试设备。适用于多个型号的军用飞机、直升机的计算机、无线电、仪表等机载电子设备系统,目前主要销售客户为军方及国防军工单位。本公司目前尚不涉及针对液压系统、气动系统、燃油系统等机载机械设备检测的设备销售。在维修过程中了开发部分机载机械设备的检测工具及工夹具,主要为自用,未对外销售。

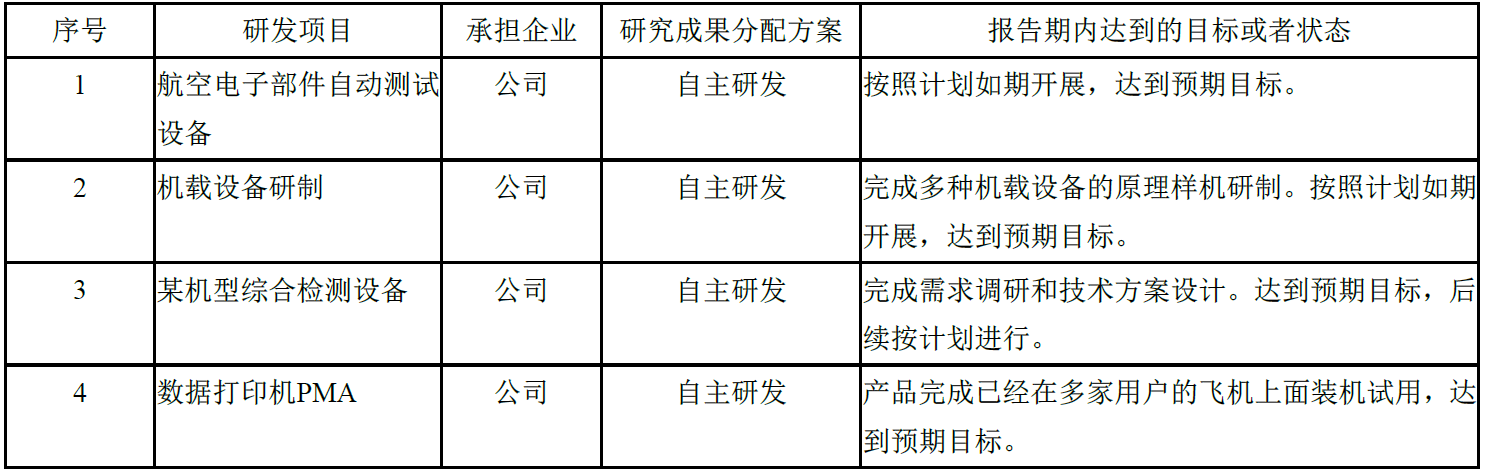

3、研发投入:

截止2015年度,公司共有29项专利,5项发明专利。15年末公司研发投入占营业收入的10%,属于较高研发投入的公司。

2015年取得如下专利:

公司是国内机载设备维修行业中较早同时获得中国 CAAC、美国 FAA、欧洲 EASA 维修许可资质的中国企业之一。公司先后获得中国民航总局颁发的“机务维修先进集体一等奖”、美国航空杂志授予的“亚太地区最佳独立 MRO 供应商”称号、科技部火炬高技术开发中心认定的“国家火炬计划重点高新技术企业”,公司曾承担建国 60 周年国庆首都阅兵飞机运行保障等任务,为用户多种型号的机载设备提供了服务在航空维修领域具有较高的市场知名度。

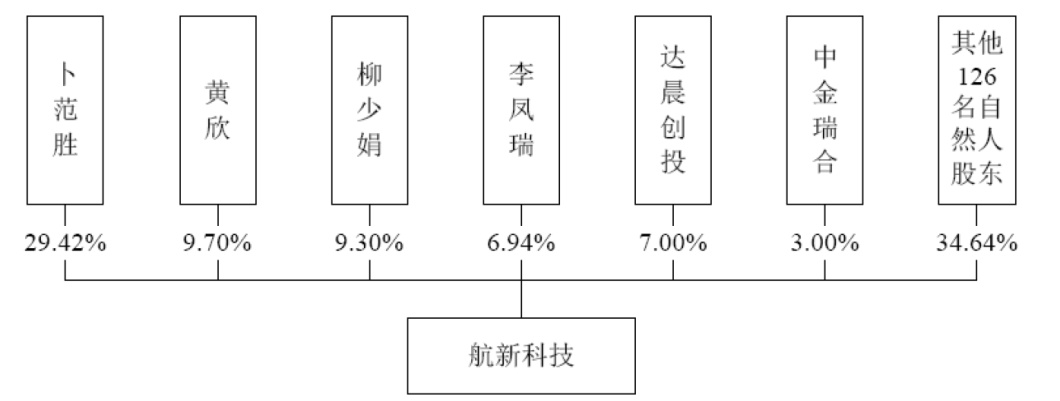

4、管理层:

卜范胜,董事长。1953年4月出生,本科学历。1980年7月毕业于北京航空航天大学,高级工程师;1969年至1994年就职于哈尔滨飞机制造公司,1994年至1997年任哈尔滨航新电器总经理。1997年以来历任航新电子总经理、董事、董事长;现任本公司董事长。

卜祥尧,董事。1982年12月出生,研究生学历。毕业于英国剑桥大学,工程硕士、文学学士;曾就职于香港汇富集团有限公司。历任航新科技高级投资总监,现任本公司董事。

黄 欣,董事。1962年12月出生,本科学历。毕业于北京航空航天大学,研究员级高级工程师;曾就职于哈尔滨飞机制造公司。

李凤瑞,董事。1967年7月出生,工商管理硕士。本科毕业于北京航空航天大学,研究生毕业于澳大利亚堪培拉大学,工程师。曾就职于哈尔滨飞机制造公司。历任航新科技副总经理;现任本公司董事。

罗 罡,董事。1973年9月出生,本科学历。曾就职于深圳市深业工贸发展有限公司。现任本公司董事、深圳市达晨创业投资有限公司投资副总监、湖南多喜爱家纺股份有限公司董事和深圳市乐普泰科技股份有限公司董事。

公司的高管都是行业内的资深人士,理论上公司在专业领域的经营管理和企业未来的发展都问题不大。

【财报分析】

从其招股说明书中看到过去经营情况还算,但利润增速放缓:2011-2014年公司营收分别为3.3亿、4.08亿、4.76亿、5.09亿,净利润分别为0.6亿、0.73亿、0.74亿、0.81亿。公司毛利率2011年为48.24%,2014年为45.8%。净利率小幅下滑,从18.1%下滑至15.9%。资产负债率这两年小幅下滑,从12年的53%下滑至47.3%,ROE从26%下滑至19.4%。

从其招股说明书中看到过去经营情况还算,但利润增速放缓:2011-2014年公司营收分别为3.3亿、4.08亿、4.76亿、5.09亿,净利润分别为0.6亿、0.73亿、0.74亿、0.81亿。公司毛利率2011年为48.24%,2014年为45.8%。净利率小幅下滑,从18.1%下滑至15.9%。资产负债率这两年小幅下滑,从12年的53%下滑至47.3%,ROE从26%下滑至19.4%。

2015年年报,公司实现营业收入41264.65万元,同比下降18.95%;归属于上市公司股东的净利润为7220.34万元,同比下降10.24%。2016一季报公司实现营业收入6342.83万元,较上年同期下降29.59%;实现归属于上市公司股东净利润96.53万元,较上年同期下降92.80%。

公司解释为所处行业整体市场竞争加剧、用户需求减缓。设备研制及保障业务方面新品研发周期较长造成公司收入阶段性的波动,客户机队更新换代导致老旧飞机加改装需求减少,保障业务下滑。航空维修及服务业务方面国内机队更新速度较以往有所加快导致机队平均机龄下降至5年左右,而飞机故障高发期在投入运行5年之后,因此导致体飞机数量增长而实际维修市场未有明显增长,同时由于飞机机型更新、部附件的可靠性提高,部分客户的新飞机部附件商保期延长,导致接近市场有所下滑。

公司应收款较为稳定,一直在1.5亿左右,1季度为1.65亿,存货小幅攀升,15年末为1.6亿,1季度为1.8亿。由于收入下滑,应收款也在增长,导致公司经营现金流15年末仅有734万,16年Q1是-5000万。

2016年第一季度报表各个关键比率均较去年同期大幅下滑。

【对比】

一、营收及利润

海特高新和航新科技营收规模几乎一样,而海特高新利润更好。

二、利润率

海特高新毛利率遥遥领先航新科技。而净利率上收到行业下滑冲击更大,公司举债较多,财务费用较去年翻倍,管理费用大增27%,导致营收下滑下净利率大幅走低。

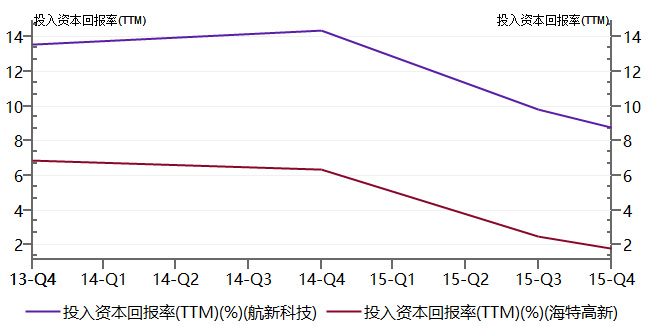

三、负债率、ROE、ROIC

两个公司的负债率相差无几,其中航新科技的ROIC和ROE更高。

四、资产质量

两者存货差别不大,而航新科技的应收账款远低于海特高新。

【估值】

由于公司在2015年4月份上市,没有历史估值数据值得参考。

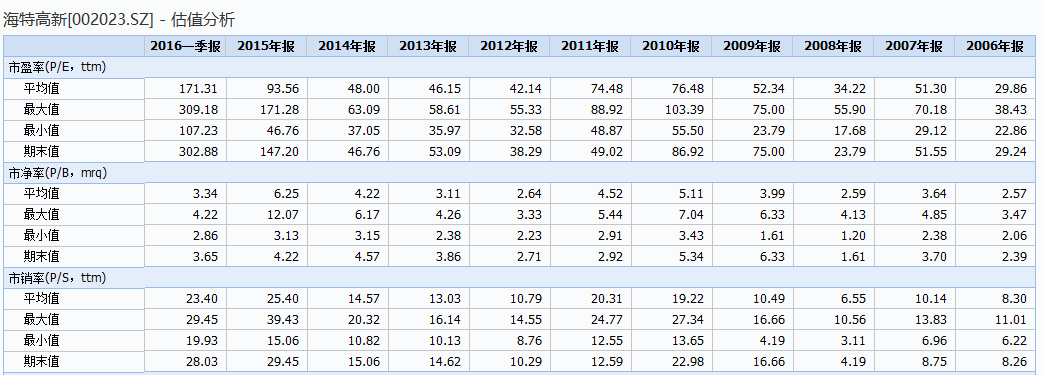

参考同行业海特高新估值:

估值中枢在40倍左右,而目前公司估值105倍,腰斩之后差不多到估值中枢。

【结论】

航空维修、航空制造业与航空运输业运行密切相关,航空运输业与宏观经济运行周期的同步性较强。当宏观经济上升运行时,航空运输需求会持续增加,客运和货运业务规模会保持快速增长,航空制造业务与维修的收入和盈利能力将持续上升。反之,当宏观经济增速减缓时,航空运输需求将减弱,客运和货运业务规模的增长也将随之减缓,航空制造与维修业务也将受到不利影响。在公司军品业务方面,由于军品采购直接与国家军费预算挂钩,而军费预算与一国的整体经济、政治、外交密切相关,在军品采购方面不存在明显的周期性。

综合所述,暂时对公司不是十分看好,保持跟踪和观察。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号