-

CXO,最看好这三家!

韭仙 / 2023-10-13 22:19 发布

医药行业最近两年发生了很多变革,最直接的就是经历过yq前期的催化以及医改政策的影响,股价表现一般;

但在此期间,随着yq影响的消退以及医改政策的缓和,再加上创新驱动,医药行业依然显示出蓬勃的增长力。

那么作为创新药研发的上游,CXO医疗外包行业成为不可或缺的一环,换句话说,只要医药行业向上发展,CXO行业就有希望。

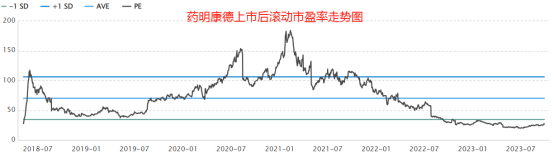

以药明康德为首,最近虽然因为减肥药爆火已反弹不少,但估值只能决定短期,而且它可能随时因为一些因素而变化,短期波动虽不好避免,但依然有长期投资逻辑。

基于此,今天我们就梳理一下CXO行业,一共28家公司,我只选出来3家企业。

1、关注ROE较高的企业,有7家

一般来说,企业的经营状况会反映在财务指标中,除了突发事件的影响,财报就是我们最直观的分析企业的工具;

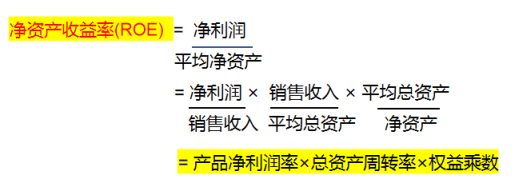

而对企业财务分析最常用的一个指标是净资产收益率(ROE),也就是杜邦分析。如果只用一个指标来衡量企业的优劣,ROE是首选,为综合性的财务指标。

如下图净资产收益率拆解的杜邦分析公式,产品净利润率反映企业产品或服务的盈利能力,总资产周转率反映企业的营运能力,权益乘数则是企业加杠杆负债经营的能力。

所以横向对比同类企业,我们首先来挑选一下医疗研发外包行业(CXO)中ROE较高的公司,以年ROE>15%为衡量标准,2022年CXO企业有9家企业达到了这个标准,但因为万邦医药和金凯生科是今年下半年才上市的次新股,次新股存在股本扩张等不确定因素我们将其排除,基本留下7家企业。 分别为博腾股份、凯莱英、美迪西、药明康德、阳光诺和、九洲药业、睿智医药。

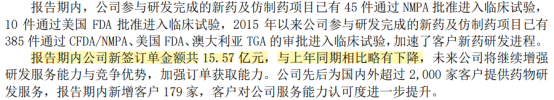

但仅看一年的ROE具有偶然性,我们可以多看一年,首先便能看到ROE基本是波动的,2022年ROE高的企业,2021年ROE不一定高,ROE下滑也是个问题。 以博腾股份为例,2022年其ROE最高,达到了40.31%,但其2021年ROE只有14.21%,虽然不低却也要考虑23年ROE下滑的问题; 此外,睿智医药2021年的ROE甚至是负数,它的净资产盈利能力本身可能就是个问题。 2、看23年上半年的ROE的变动,剩1+4家企业 所以除了横向静态看ROE的高低,ROE的变化也至关重要,对于当下这个阶段来说,2023年上半年的ROE就是最重要的。 那么对于第一部分筛选出来的7家企业,以全年ROE有可能大于14%以及ROE增长为条件,此次便筛掉了博腾股份和睿智医药,它们二者今年上半年的ROE都不算高,且都是同比下滑的。 最后剩下5家公司,凯莱英、美迪西、药明康德、阳光诺和和九洲药业,其中仅有阳光诺和一家公司的ROE同比提升(23年上半年比2022年上半年ROE高)。

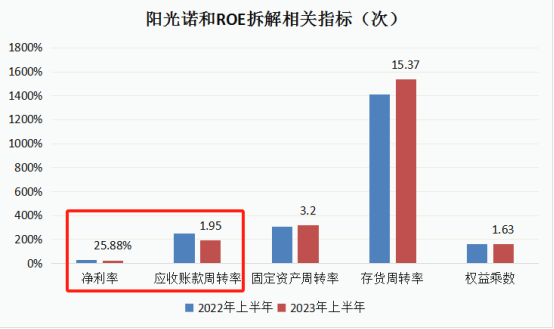

3、ROE拆解和基本面分析,优中选优3家公司:②④⑤ ①阳光诺和 通过拆解ROE可知,阳光诺和的ROE增长和总资产周转率以及权益乘数的提高有关,其净利率反而下降了一些,这时候我们就要警惕其ROE增长与企业经营层面之间的关系了,净利率下降叠加应收账款周转率下降,其经营状况并不好。 另外,固定资产周转率和存货周转率虽在提升,但仅对比来说,应收账款显然是企业除了现金类资产外的主要经营资产,那么它的周转率下降要比其它资产周转率的提升要严重。 最后落脚到业绩上虽然还看不出来什么问题,但对于这样的企业我们也只能先纳入观察(确定性不高,需要跟踪后期的财报)。

②凯莱英 凯莱英这家公司我刚刚研究过,其ROE的下滑在意料之中,主要和业绩下滑息息相关,之前的yq大订单交付对业绩增长造成波动,同时也明显导致企业的固定资产周转率以及应收账款周转率在下降。 乐观的是企业的存货周转率在提升,说明除了特定订单交付问题外,企业的其他业务也在持续增长,那么即使后期凯莱英还会面临业绩下滑甚至净利率下滑问题,它也有可能随着前期订单的消化出现增长拐点。 现在的业绩拐点虽然还未出现,但估值拐点差不多到了,当前滚动市盈率已明显处于底部区间。详见《净利润3年增6倍,最像药明康德的公司,甚至有可能成为下一个药明康德!》

③美迪西 美迪西的ROE也是下滑的,我们同样要分析它下滑的原因以及后期的表现,人通过拆解可知,其ROE下滑便是经营基本面的变差,净利率下滑背后是毛利率在下降,并且应收账款周转率和固定资产等主要资产的营运能力都在下降。 那么反映在业绩上同样如此,美迪西的基本面拐点还没有到。 但它和凯莱英不同的是,它的存货周转率没有提升,在下滑,且其没有说受到特殊订单的影响,企业面临着整体新签订单的下降。在此基础上,美迪西的估值拐点就有些难判断,取多少才算低呢?

④药明康德 药明康德之前也研究过,它的情况和凯莱英类似,业绩因为yq特殊订单具有不稳定性,但其他业务还在增长,所以存货周转率也在提升。 也就是说,药明康德的基本面拐点虽然也不算到(因为大订单压制没有完全恢复增长),但预期是好的,估值底就有了。

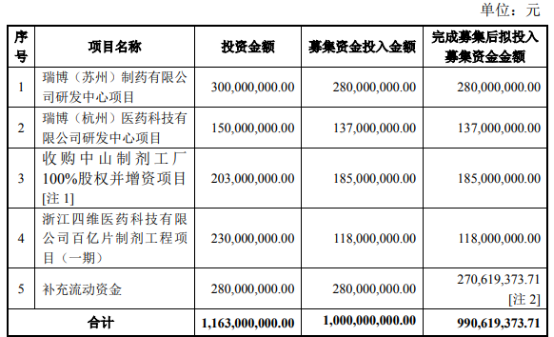

⑤九洲药业 九洲药业的ROE下滑主要和权益乘数下滑以及存货周转率的下降有一定关系,但整体财务状况并不算差,权益乘数下滑本来也不是什么坏事,存货周转率下滑也不算多,当前净利率、营收账款周转率以及固定资产周转率其实是提升的。 对于九洲药业来说,其当前权益乘数(负债)下滑和公司新募资有关,并且面临的业绩增长问题或和之前业绩增长较快有关系,那么未来新项目的开展将有助于企业实现恢复增长,新项目的投入和当前增长较快的CDMO业务有关,CDMO业务2023年上半年同比增长25.9%,明显高于企业总营收增长,CDMO业务当前营收占比达到了76%,仍是公司主要增长动力。

最后总结一下,CXO行业经过多年的发展,现在进入了一个新的发展阶段,在盈利能力以及成长力证明下,我认为这个行业本身依然是向上发展的,拐点一定会出现; 另外随着行业越来越卷,企业筛选也不可避免,前面提到了三家企业,除药明康德外,凯莱英和九洲药业确定性也是比较高的。 (来源:飞鲸投研)

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号