-

公司剖析-心脉医疗(1)

渊明窥市 / 2020-09-15 01:24 发布

公司剖析

心脉医疗(1)

- 未来心血管介入医疗器械领域的长跑冠军

一、投资核心逻辑

1.1 成长逻辑

主动脉市场持续扩容:患者数自然增长+国产化加速渗透率提升+意识转变带动检出率与治疗率双双提升+新产品开拓新适应症,2017年主动脉介入器械市场约为10.3亿元,预计未来5年复合增长率为13.5%;心脉拥有2款胸主动脉支架、3款腹主动脉支架、1款术中支架,产品独创性强,可满足临床需求,有望在市场扩容过程中充分获益;

完善产品线全面进军外周市场:2017年外周血管介入器械市场约30.1亿元,预计未来5年复合增长率为15.4%,目前外周市场为外资垄断,国产品牌尚无法全面满足临床需求,产品线有待进一步完善;随着今年外周药球的获批,心脉在原有裸支架及裸球囊的基础上,外周动脉产品线进一步得到加强;心脉另有髂静脉支架、腔静脉滤器、静脉取栓系统等产品在研,深度布局外周静脉领域;

行业进口替代趋势显著:心血管介入医疗器械国产起步较晚,早期外资占据主流,随着国产产品线的不断完善、不断创新,国内企业凭借高性价比逐步替代外资,同时大幅提升了相关产品的可及性,冠脉支架领域可见一斑,主动脉及外周介入领域进口替代正在进行中。

1.2 核心壁垒(护城河)

研发壁垒:主动脉及外周介入产品属三类医疗器械,准入门槛较高;相关产品研发为多学科交叉,且对产品精密程度及生物相容性也有较高要求,因此存在一定的技术及工艺壁垒;现有治疗领域产品已较为丰富,研发主要集中在更新换代及新适应症拓展,需要相当的行业经验积累;

渠道壁垒:主动脉及外周介入器械技术含量较高,经销商及医生倾向选择成熟产品;医院同类产品招标 公司数量有限,先入企业可以占领渠道资源,直接影响医生终端使用,心脉目前已覆盖近800家医院,基本涵盖所有可开展相关手术的医院,未来覆盖面有望进一步扩展;此外,心脉投入了大量精力用于学术推广,牢牢把握终端医生资源。

二、心血管介入市场潜力巨大

心血管病累及约2.9亿中国人口,随着微创介入手术的应用与普及,加之产品创新带来的适应症拓展,中国心血管市场潜力巨大。据估计,中国主动脉夹层及主动脉瘤患者约为200万,外周动脉疾病患者约5,000万,而2017年主动脉介入手术量约为2.6万台、外周动脉介入手术约为9.9万台;相比于冠脉的1,100万患者,超100万的年手术量,仍有较大提升空间。此外,主动脉介入器械国产化率约为50%,而外周除药物球囊外,基本被外资所垄断,对比冠脉支架80%的国产化率,也有进一步替代的趋势。

2.1 中国心血管介入市场潜力巨大

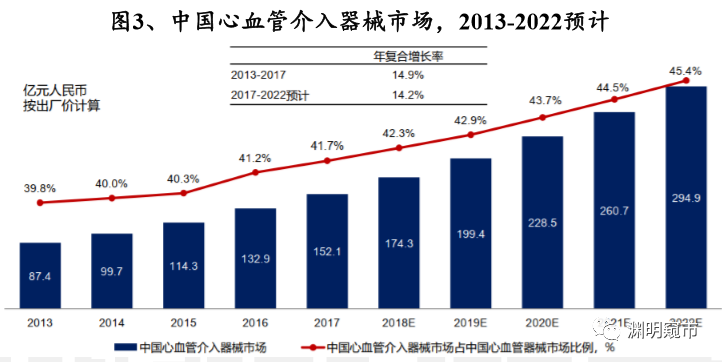

2017年,我国心血管介入市场达152.1亿人民币,到2022年,市场规模预计将达到294.9亿人民币,2017年到2022年期间的行业复合增长率为14.16%。根据2017年数据显示,我国大陆地区冠心病介入治疗总数达753,142例,相比于过往数据呈现出稳步增长的态势,且介入治疗的死亡率整体稳定在较低水平。

我国冠脉介入手术已基本成熟,核心器械冠脉支架已基本完成进口替代,未来市场占有率将保持稳定增长。国内主动脉及外周介入市场正处于发展初期,随着EVAR手术技术的不断成熟,在临床上逐渐被认可度,预计未来手术量持续增加,驱动主动脉介入市场的快速增长。静脉介入器械处于起步阶段,未来发展潜力大,将成为心血管介入器械行业新的增长点。

2.2 中国主动脉及外周动脉介入器械市场方兴未艾

在中国,与冠状动脉的介入治疗相比,主动脉及外周动脉介入治疗方案进入中国的时间显著晚于冠状动脉介入治疗,主动脉及外周动脉介入治疗仍分别处于成长期及起步期。2005年美国FDA批准首个胸主动脉支架Gore-TAG®,直到2011年该支架产品才经NMPA批准进入中国。我国主动脉及外周动脉支架起步晚,目前仍处于发展初期,市场份额主要由跨国医疗器械厂商占据,国产医疗器械替代进口潜力巨大。 目前,头部企业美敦力、戈尔、微创心脉和先健科技占有绝对优势的市场份额。2018年,美敦力在主动脉管介入治疗市场处主导地位。除头部企业外,市场中其他竞争者体量小、数量少,市场竞争格局清晰。

三、中国EVAR手术渗透率低,中国主动脉腔内介入市场未来增长潜力大

3.1 中国主动脉腔内介入器械市场规模将达到19.5 亿人民币, 2017年到 2022年的年复合增长率为13.5%

腹主动脉和胸主动脉疾病的首选治疗方法为腔内修复术(EVAR)。2018年,全球完成的EVAR手术量达216,017台,其中美国约占全球EVAR手术量的50%,而中国仅占13.8%。中国EVAR手术起步较晚,现段处于发展中早期。

2017年,中国主动脉腔内介入手术达到25,621台,其中胸主动脉手术16,984台(66.3%),腹主动脉手术8,637台(33.7%)。随着我国主动脉疾病患者不断增加,预测未来主动脉腔内介入手术量仍将持续增长,2022年将达到50,570台,其中胸主动脉腔内介入手术将占到63.5%。

我国主动脉腔内介入器械尚处于发展初期,2017年市场规模达10.3亿人民币。 主动脉腔内介入支架市场由跨国企业为主导, 美敦力、戈尔、库克等老牌器械公司是主要玩家, 而心脉医疗作为中国本土企业,也是是行业主要竞争者之一。随着医疗器械企业研发加速,产品更新迭代逐渐加快,企业市场推广和培训深入医院,产品渗透率不断增加,预计到2022年,中国主动脉腔内介入器械市场规模将达到19.5亿人民币,2017年到2022年的年复合增长率为13.5%。

3.2 胸主动脉介入市场,国产、进口平分秋色

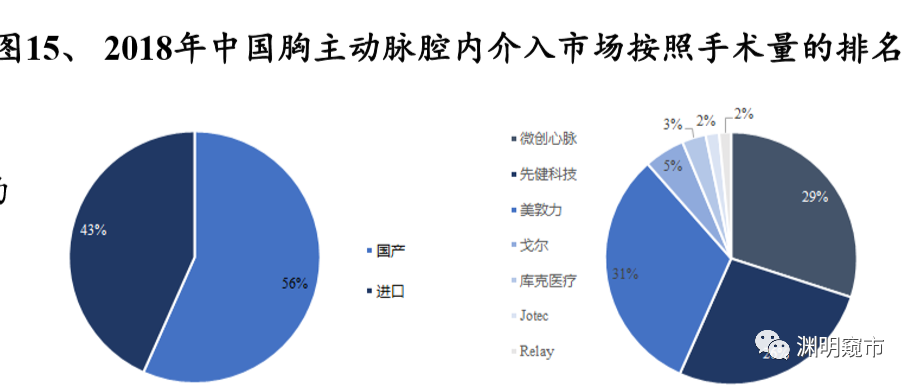

胸主动脉腔内介入支架按照收入拆分,美敦力仍处于龙头地位。其2018年胸主动脉支架收入为2.2 亿人民币,占胸主动脉介入支架总市场的37.8%。 国内企业主要竞争者为微创心脉和先健科技,其市场份额分别为25.6%和22.3%。

国产企业逐渐以技术创新驱动进口产品替代,比如微创心脉的 Castor®分支型胸主动脉支架成为我国首个自主研发的分支型胸主动脉支架,这一创新使主动脉疾病腔内治疗往主动脉弓部的方向迈出了关键一步。 美敦力依靠强大的创新能力和优秀的产品性能,在胸主动脉腔内介入市场占据领先市场地位, 2018年,应用美敦力胸主动脉支架完成的介术达6,144台,占2018年整体胸主动脉手术的31.2%。近几年随着国家国产替代等支持性政策的不断纵向深入,国内企业创新能力不断增强,微创心脉和先健科技在国内胸主动脉支架市场中的影响力快速扩大。2018年,应用了微创心脉胸主动脉支架的介入手术达5,800台,占当年整体胸主动脉腔内介入治疗手术量的29.4%,先健科技占比低于微创心脉3.2%。

胸主动脉腔内介入支架按照收入拆分,美敦力仍处于龙头地位。其2018年胸主动脉支架收入为2.2亿人民币,占胸主动脉介入支架总市场的37.8%。 国内企业主要竞争者为微创心脉和先健科技,其市场份额分别为25.6%22.3%。

3.2 腹主动脉介入市场,国产量价占比差异较大,国产替代空间广阔

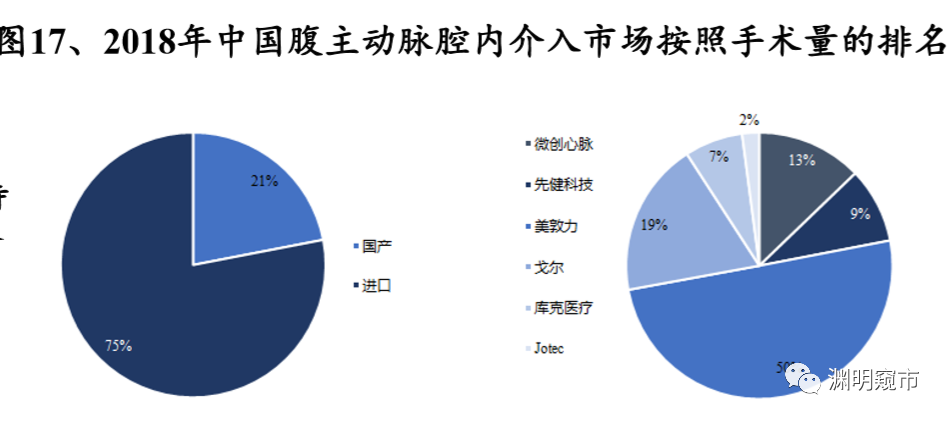

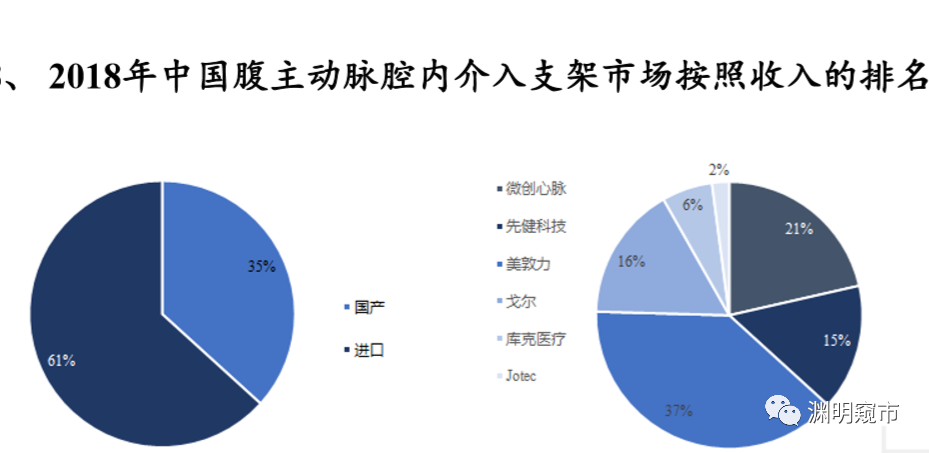

2018年,中国腹主动脉腔内介入手术量达10,192台, 其中应用美敦力腹主动脉支架完成的手术达3,792台,占整体腹主动脉腔内介入手术的37.2%,微创 医疗以20.6%的手术量占据国内医疗器械企业中首位。

中国腹主动脉疾病介入市场仍呈现寡头竞争特征,仅美敦力、微创心脉、戈尔和先健科技四家企业手术量在腹主动脉腔内介入支架手术量占比88.2%,其中国产企业占35.3%,腹主动脉介入支 架已开启进口替代的全新发展阶段。

由于进口产品的价位相对较高,因此美敦力占腹主脉腔内介入支架市场总收入的一半。医疗器械跨国公司在腹主动脉支架领域起步较早,相对国产产品技术水平更高,定位准确、释放简单,在医生关注的核心性能表现更优,加之市场教育和市场推广,进口产品的医院渗透率相对国产产品更高。创新驱动国产医疗器械企业全速追赶,微创心脉和先健科技在腹主动脉腔内介入支架市场收入分别为546万人民币和390万人民币,占比12.3%和8.8%。国产腹主动脉支架在保证质量的同时依托价格优势可逐渐渗透市场,以完成进口产品替代。

四、外周动脉介入市场基本被外资企业垄断

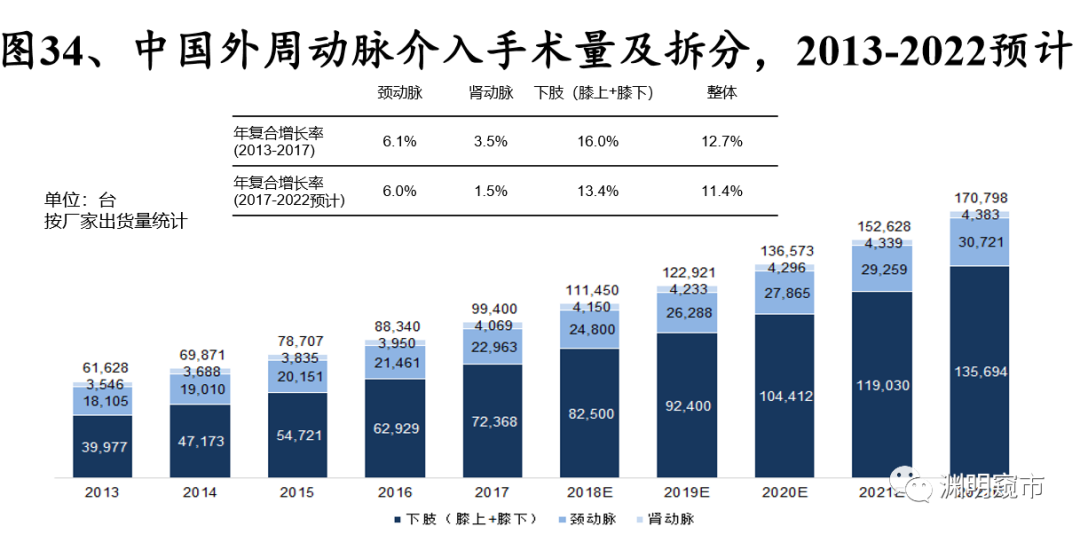

我国外周动脉介入手术中,针对下肢动脉的介入手术量占总手术量的80%左右。颈动脉介入手术已相对成熟,可开展手术的医院较多,从2017年到2022 年的手术量年复合增长率将达6.0%。冠脉疾病患者通常会同时出现其他部位血管的堵塞,冠脉疾病患病率逐年上升,肾动脉和下肢动脉疾病患病率也相 应提升。外周血管疾病的患病人群不断增加,但由 于之前外周血管疾病重视度低,相关技术发展相对滞后,目前外周血管介入在国内仍处于发展初期。 随着中国居民生活水平提高,健康意识增强,预计 未来我国外周动脉介入手术量将持续增长。到2022年,中国外周动脉介入手术量将达到170,798台, 2017年到2022年的年复合增长率为11.4%。

随着手术量不断增加,我国外周动脉介入支架和球囊市场不断扩大。随着先瑞达、微创的药物涂层球囊扩张导管获批上市,下肢动脉的治疗有了新的治疗方案,将会降低外周动脉支架的使用比例,药涂球囊上市后,预计支架的置入率下降到20%,且膝下动脉基本不使用支架,未来外周动脉支架的市场 规模增长率将有所下降。

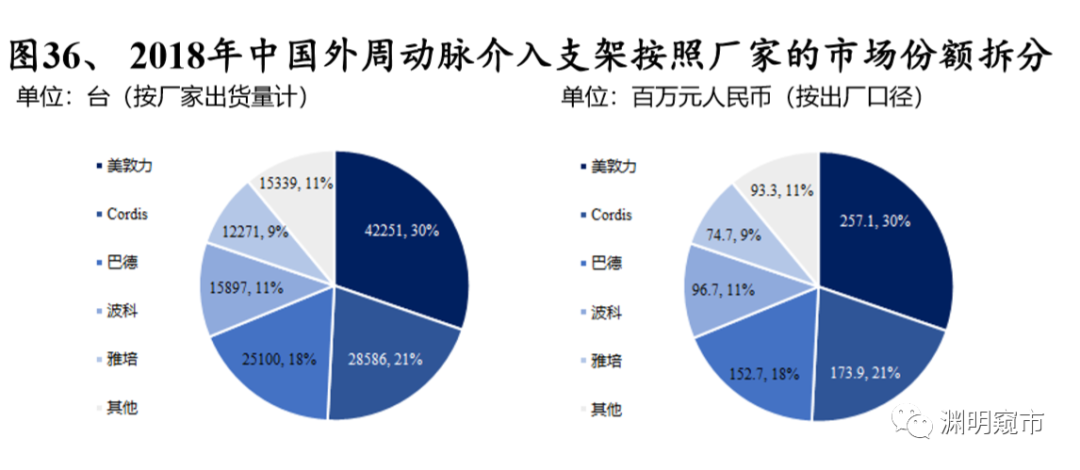

外周动脉介入市场基本被外资企业垄断

中国外周动脉支架市场基本被外资企业垄断,目前国内产品只有微创医疗的外周动脉支架系统 CROWNUS®获批上市,但市场表现仍不及现有的进口支架。2018年,应用美敦力外周介入支架完成 的手术量达42,251台,占到整体外周介入手术量近三分之一,而巴德、Cordis、波士顿科学手术量占比相对平均。2018年,美敦力占外周介入支架整体销售额的30.3%,销售额达2.6亿人民币。其他几家医疗器械跨国巨头在销售额所占份额平分秋色。

外周动脉支架领域没有其他国内企业竞争者,主要原因有:(1)与冠脉和胸腹主动脉疾病相比,外周动脉疾病致死率相对较低,对其重视程度低; (2)投资回报率低,国内企业更愿意用相同的研发投入去研究冠脉支架和主动脉支架,价值更高,市场更为广阔;(3)技术难度大,目前还没有可明确用于跨膝关节的下肢动脉支架获批,使用球囊 扩张6个月后的再狭窄率达到30%以上,针对膝下动脉病变多数仍采用保守治疗。

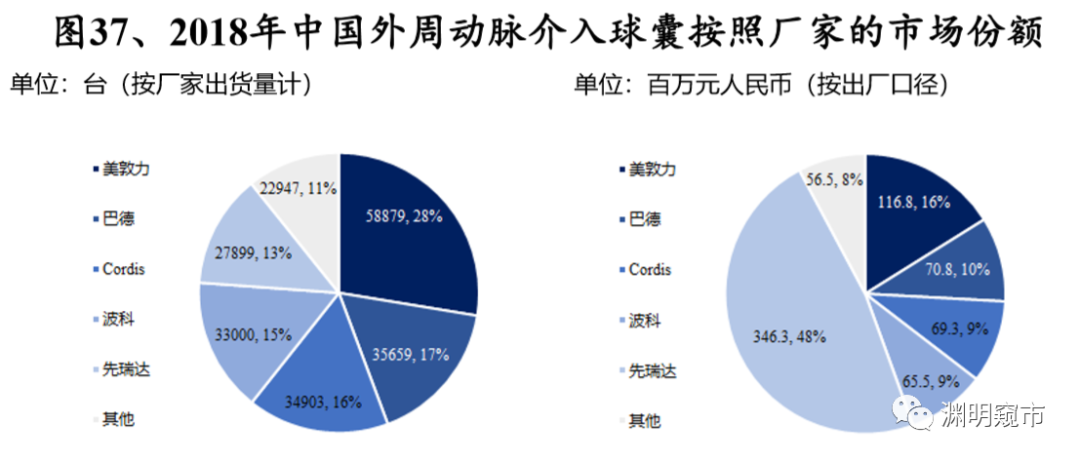

外周动脉介入球囊市场中,进口产品占整体市场份额的95%以上。在细分市场中,美敦力仍然占据行业领先地位。2018年,其在中国外周动脉介入球囊 手术量达58,879台,占比24.5%;巴德以35,659台手术排第二,除此之外还有雅培、先瑞达和波士顿科学。2016年,先瑞达的药物涂层球囊扩张导管获批上市,成为全球第一款上市的药涂球囊,销售额占比迅速提升。

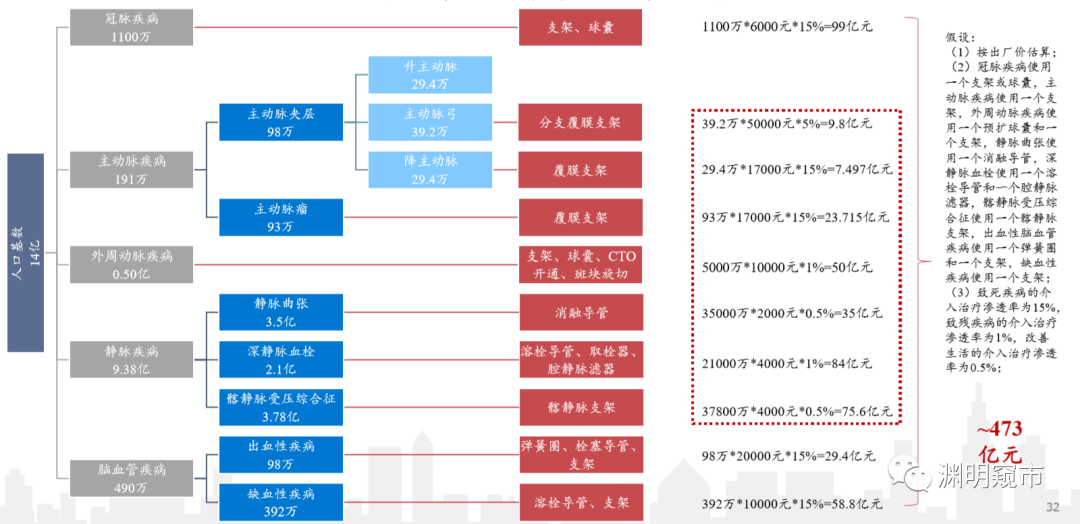

五、中国心血管介入器械市场测算

主动脉+外周或占据中国血管介入治疗市场半壁江山

中长期看,心脉医疗在主动脉支架的天花板有限,但是足够心脉施展拳脚;

而未来更大的发展领域在外周介入市场和静脉介入市场。

重要提醒

近期由于改了推送规则,导致很多小伙伴不能及时收到我们的文章推送,墙裂建议大伙加上星标,具体流程如下图。星标后还要记得点赞+在看二连哦,这样大伙就可以在第一时间收到推送,从此便不会再迷路

创业板注全面实行,本质上对于有投研能力的普通散户其实是一种确定性的利好。

所以去散户化,本质是淘汰过去小散落后的炒股思路,要与时俱进地顺着机构的思路买卖股票,毕竟随着外资的持续涌入,机构的市场话语权越来越强。为什么股市长期呈现“七亏两平一赚”的分布,逻辑很容易理解,票据交易中,你买我卖,一个人赚的就是另一个人赔的,总体是个零和的游戏,并没有“新钱”产生。然而上市公司要融资,原始股东要套现,投行要分账,政府要征税,交易所要收费,券商要抽佣……无数人依附在这个交易过程中吸血,零和游戏变成负和游戏,最终必然是赔得多,赚的少。面对这样“七亏两平一赚”的市场,我们一定要用机构的武器把自己武装起来。

A股去散户化的历史进程是一场两万五千里的长征,千万要在这场长征中获得最后的凯旋会师,否则就不要来参与这场长征!

Tips

股票市场的投资方法五花八门,不论哪种方法,要想获得长期的成功,必须具备三个特点:稳定性、可重复性、可持续性;否则,终其一生,只是在瞎子摸象,成为随机致富或者随机亏损的傻瓜。

“感谢各位读者大人们的支持”

创作不易,喜欢请点击在看并关注!

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号