-

深度剖析白云机场

怪诞投资圈 / 2018-09-30 10:09 发布

六爷财经,有数据,有逻辑,有猛料,每周一三五更新,欢迎关注。

一、发展历程

广州白云机场是中国三大国际枢纽机场之一(注:另外两个机场是首都国际机场和上海浦东机场)。2017年升格一类一级机场,白云机场坐落于泛珠三角地区,该地区是我国经济社会发展最具活力的区域之一,人口和国内生产总值占全国1/3,消费能力居全国领先地位。同时,广州具有覆盖东南亚、连接欧美澳,辐射内地各主要城市的区位优势。从白云机场起飞,6个小时内可飞抵亚太20 多个城市和地区。

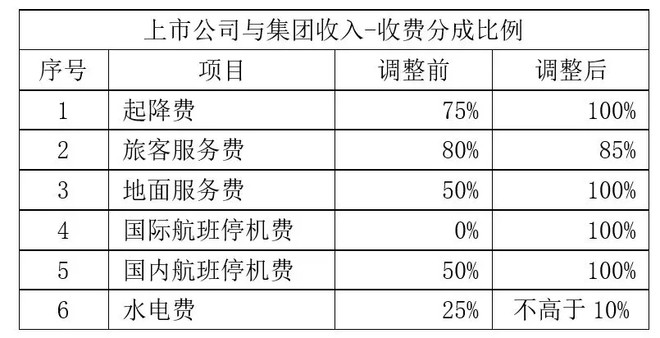

白云机场于2003年在上交所上市。上市公司成立之初,主营业务位于旧白云机场,通过租赁集团资产开展业务,最大限度避免新白云机场启用后资产报废问题。2004年转场至新机场。2007年6月,上市公司与集团开展资产置换,逐步置入了新白云机场的资产,重新划分了收入分成比例,彻底解决了历史遗留问题。(详见2008年报23页)

同年12月,公司非公开发行募集资金,以20.30亿收购新白云机场飞行区资产,包括两条跑道以及滑行道、停机坪等核心资产,并重新划分与集团的收入分成比例。公司经营的T1航站楼总面积为52.3万平方米,提供138个客机机位和45个货机机位,设计旅客吞吐量为3500万人次;两条跑道分别为东跑道、西跑道,两条远距跑道(2200米),其中西跑道为“4E”等级,东跑道为机场跑道最高等级“4F”级别,可满足世界上最大客机A380机型起降需求。

截止目前,公司共有2 座航站楼(T2航站楼于2018年4月投运)和3条跑道。跑道和航站楼均在上市公司体内。T2航站楼总投资概算197.4亿元,其中上市公司承担航站区和飞行区合计投资170.96亿元,集团公司主要承担土地和其它投资。T2航站楼可容纳4500万人次,即白云机场现有的旅客吞吐能力增至8000万人次/年、货邮吞吐能力250万吨/年、飞机起降能力62万架次/年。T2航站楼建筑面积62.4万平方米,配套交通转运中心(GTC)及停车楼22万平方米。公司按40年对飞行区资产设定折旧期,按直线折旧法、残值3%来计算,每年新增折旧费用约为5亿。广州地铁3号线也于2018年4月起同步开通运营。乘坐地铁的旅客,需要在1号航站楼坐飞机的,可在“机场南站”下车,需要在2号航站楼坐飞机的,则在“机场北站”下车。

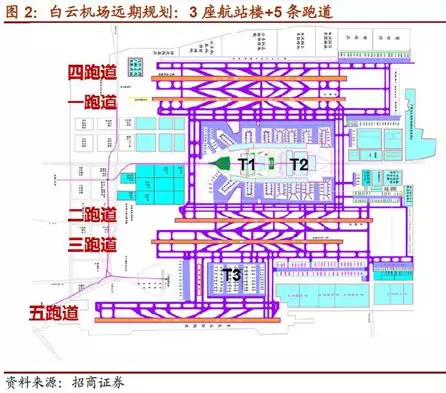

根据白云机场远期规划,2020-2025年,推动建设白云机场第四、第五跑道和东四、西四指廊以及T3航站楼,白云机场西侧大物流基地基本成型;力争在2020年至2025年期间,白云机场旅客吞吐量达到7500万至9500万人次。T3航站楼将以空铁联运的方式建成。未来白云机场客流中,公交出行占比可达80%。利用城际轨道的话,20分钟内可达广州火车站和琶洲地区,30分钟内通过高快速路可达老城区和天河中心区。同时,对于内部交通联系来说,规划预期的效果是:通过摆渡巴士、城际、有轨电车等方式,实现机场内部的快捷联系,航站楼之间的出行时间控制在10分钟内,各功能区之间则控制在15分钟内。未来白云机场的发展目标是:2020年客运量8000万人次,货运量250万吨,2030年客运量过亿人次,货运量500万吨。

二、公司股权结构、参控股公司、及业务组织架构图

三、航空业务增长情况

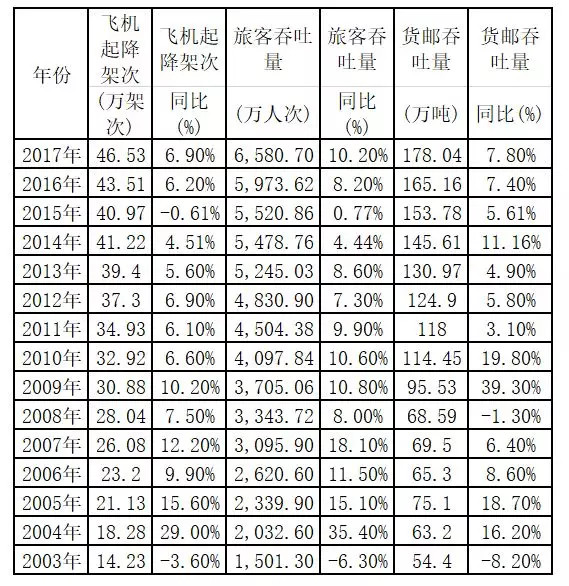

根据2018年全国民航工作会议发布的数据,2017年我国全年完成旅客输送量为5.49亿人次。到2020年,我国全年人均旅客输送量达到0.5人次/年,约合7亿人次,预计年均复合增速为8.43%。广州白云机场在过去15年中的增幅略高于国内航空出行需求量:

1、飞机起降架次年均同比增幅:8.21%;

2、旅客吞吐量年均同比增幅:10.35%;

3、货邮吞吐量年均同比增幅:8.22%;

主要客户介绍:

南方航空是广州白云机场的第一大航空运输客户。根据民航资源网2018年9月16日的报道,白云机场作为南方航空的主基地,目前在白云机场投放运力超过200架,2017年承运旅客3176万人次,占白云机场总吞吐量的近55%。广州枢纽中转旅客达到408万。“广州之路”形成了以欧洲、大洋洲两个扇形为核心,以东南亚、南亚、东亚为腹地,全面辐射北美、拉美、中东、非洲的航线网络布局。广州已成为中国大陆至大洋洲、东南亚的第一门户枢纽。2018年5月19日,南航整体转场至广州白云国际机场T2运行,承担T2航站楼90%以上的旅客运输量。南航借助T2全新的服务设施,为广大旅客提供智能化、国际化、人性化的优质服务,提升“广州之路”辐射深度和广度,促进广州与世界的联接。通过南航发达的航线网络以及空铁联运、空巴联运、珠三角跨城接送机等产品和服务,旅客从广州出发就能通达全球,全球的旅客也能通过广州抵达中国绝大部分城市。广州将与国内、东南亚主要城市形成“4小时航空交通圈”,与全球主要城市形成“12小时航空交通圈”。

四、收入构成航空服务收入

公司航空服务业务指机场以航空器、旅客和货物、邮件为对象,提供飞机起降与停场、旅客综合服务、安全检查以及航空地面保障服务。公司相应取得包括航班起降服务、旅客综合服务、安全检查服务、航空地面服务和机场建设费返还收入。

1、机场起降费用情况

从航线资源角度,浦东机场高附加值长航线占比更高。根据民航总局夏秋航季时刻表,对国内三大门户复合枢纽国际及地区航线结构进行对比:

1、浦东机场和首都机场均在东亚、东南亚、北美和欧洲占比较高,其他区域普遍较低,首都机场欧洲航线占比相对更高;

2、白云机场东南亚航线占比达到55%,剩余所有区域除东亚航线占比达到13%,其他均低于10%。

航线特质以及客源结构差异会影响机场非航业务盈利能力。浦东机场和首都机场均在上述四大区域占比较高,其中东亚主要为日韩,欧美长航线,东南亚航线均是公商务与旅游航线兼具,其他区域航线则主要为旅游航线。首都和浦东高附加值航线的航班更多,且从绝对量上来看,浦东机场各目的地航班数量相比首都更多。

目前国内航空公司的主飞机型为空客A320、A330,波音737等中型客机,起飞自重大多位于50-200吨的范围内。机场费率改革对白云机场的影响呈现中性。

2、高峰小时数

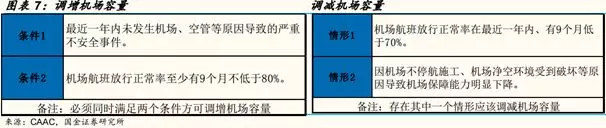

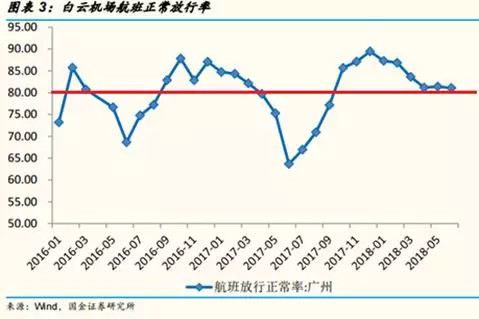

白云机场T2航站楼于2018年4月26日正式启用后,目前已包括南方航空、重庆航空、法国航空等共16家航空公司进驻。自从2017年10月民航新政提升准点率,白云机场已经连续9个月航班方向准点率超过80%,达到调升机场容量条件,运营情况优良。考虑到T2航站楼投产,公司存在放量需求,若历史上正常率较低的暑运旺季期间仍能保持正常,白云机场或将再次经历放量周期,预计公司流量增速有望在2018年末至明年再次回到高位。

3、机场建设费(民航发展基金)

根据公司2018年6月16日发布的公告《关于取消民航发展基金返还作企业收入处理政策的公告》,公司自2018年12月起,将不再收取民航发展基金计入营业收入。根据历年的数据,民航发展基金的返还款项约占营业收入的12.3%,对2019年的营业收入约有9亿元的影响。

公司的航空性延伸服务业务(非航收入)

公司的航空性延伸服务业务主要是指除航空服务业务外,由本公司依托航空服务业务提供的其他服务。公司航空性延伸服务业务种类较多,服务收费主要依据市场情况和服务质量等因素,主要包括货邮代理业务、特许经营权业务、租赁业务、地面运输业务、广告业务等。

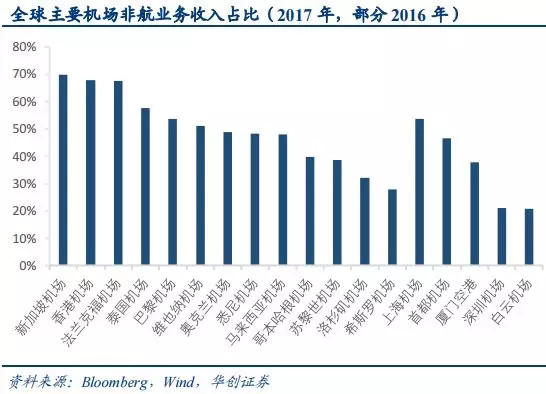

相比海外先进机场,国内大部分机场仍旧停留在依靠旅客和货物吞吐量的高速增长带动航空性收入快速增长的阶段,对商业开发价值和潜力认识不足。浦东机场和首都机场等核心机场已经初步具备成为国际枢纽,并借此激发商业潜力,提高非航收入比例和弹性的潜力。非航收入占比来看,国内机场中仅浦东机场达到50%以上,首都机场接近50%,与国际领先机场的60%-70%尚有较大差距。需要指出的是,我国国内机场内航内线收费标准为政府指导价,收费标准远低于海外机场,较低的收费标准使得国内机场航空性收入占比本身偏低。从人均贡献的非航收入来看,浦东机场虽然领先于国内其他机场,但也仅为先进机场的 30%-60%。由此可知,国内一线机场非航业务收入差距明显,空间巨大。

从中长期来看,国际旅客占比提升、中转旅客占比提升,能有效提升人均非航收入贡献,而国际旅客/中转旅客占比提升本身也是建设国际枢纽机场的必经之路。中转旅客方面,目前浦东机场中转旅客占比仅10%左右,远低于国际枢纽机场普遍的30%,而中转旅客在机场逗留时间长,更有消费动力,中转旅客占比增加会大大加强机场商业表现。

(1)免税品销售

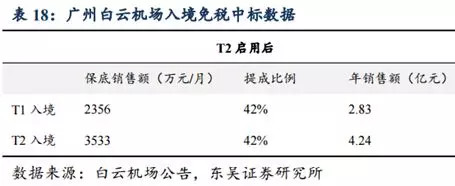

2017年3月,中免以接近销售额标底(7992万元)9倍的销售额指标(折算合计保底年销售额为7.07亿元)和42%的提成比例(T2启用前:月保底销售额3244万+提成比例39%)强势拿下白云机场T1+T2航站楼的进境免税标段,合同期9年。

2017年10月,中免凭借牌照优势以非竞标模式获得白云机场T2出境免税店经营权。谈判价优于入境标段中标价,提成比例35%,月保底销售额在2018年8月起的3292万元基础上按年递增,合约期8年。根据公告预测,协议期内支付给白云机场的经营转让费合计约12.65亿元,对应免税销售额合计约36.14亿元。

根据上述公告数据测算可知,2019年免税销售可给白云机场带来4.4亿元的收入,且可以按6%的保底速度增长。

(2)广告业务

根据2018年7月31日发布的公告,广州白云国际广告有限公司和迪岸双赢集团有限公司签署T1航站楼广告媒体经营项目合同。本次外包的广告业务采用“保底价+超额提成”的形式。合同期共58个月,保底价总金额为16.77亿,超额提成率10%,第一年超额提成基准数3.25亿,超额提成基准数年度递增比例15%。本次合同签订后,T1广告业务改为外包经营,与T2航站楼运营模式统一,类比深圳机场,盈利能力将有较大幅度提升。此次将T1广告业务整体向迪岸公司外包,也有利于提升其业务积极性,进而提高白云机场的广告业务收入。

关于T2航站楼的广告外包业务,根据合约,德高广告获得白云机场T2及GTC广告资源使用权,需向二号航站区管理公司支付广告资源使用费,包括保底价以及超额提成:

(1)保底价:首年广告资源使用费底价为3.6亿元,以后逐年增长;

(2)超额提成:(年度销售额-对应年度提成基准数)*超额提成率,预计合约期内(5年期)带来的收入不低于20.29亿。

广告外包业务将在2019年给白云机场带来约6.5亿元的收入。

(3)商业租赁

T1航站楼:T1商业面积约2.8万平方米,2016年特许经营收和商业租赁收入合计4.3亿元,综合坪效约合1.5万元/平方米/年。

T2航站楼:根据白云机场T2商业规划纲要,公司在二号航站楼的四层共设置七大商业板块,并围绕“云+”的总体概念,对七大商业板块进行命名,形成不同的品牌主题。白云机场二号航站楼和交通中心商业面积达4.4万平方米,剔除免税4200平和云天一线非经营面积4300平,有效商业面积约3.6万平方米。截止2017年底,白云机场招商面积2.57万平方米,有效招商2.27万平方米(3000平流标),年化收入5.81亿元,综合坪效2.55万元/平方米/年。

假设白云机场流标面积坪效为2万元,正在招商和待招商面积坪效2.3万元,测算白云机场T2商业年化收入8.75亿元。假设T2建成后,T1商业收入下滑30%至3亿元,则T2运营后白云机场年化商业收入约11.75亿元。

(4)停车收入

参考T1航站楼的停车收入,每年约为1亿元人民币。则T2航站楼每年毛估估也能带来不低于1亿元人民币的停车收入,合计2亿元人民币。

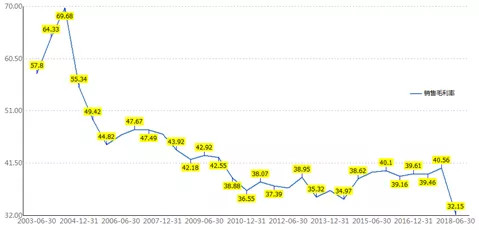

五、成本构成

机场属于重资产行业,其产能的投放依靠持续的投入,主要是航站楼和飞行区,这也决定了机场的产能投放需要较强的前瞻性。这就是机场行业的主营成本呈现阶梯式增长的根本原因,折旧与人工成本也呈现较为明显的阶梯式增长(特别是折旧成本)。典型的机场行业的产能投放周期包括:产能扩张,巨额资本开支,此时产能利用率和毛利率双低,业绩也达到谷底。随着业务量的增长,产能利用率和毛利率均开始回升,业绩也开始回升。产能利用率不断提升,达到饱和后业绩也达到阶段性顶峰。然后又进入了新一轮的产能扩张和资本开支高峰。从白云机场目前的情况来看,就处于刚刚完成巨额资本投入后、产能利用率和毛利率开始逐步回升的起始阶段。

人工开支

白云机场员工人数的增长远高于其他上市机场,根据公司2017年报中的表述,T2航站楼启用之后,用工人数不会大幅增加,因为新技术、新设备的使用,使得人力需求不会等比例的增加。预计增加人工薪酬开支30%左右,人工薪酬开支仍将是第一大成本构成:

其余成本:

按业务量的同比增长而同步增加,预测10%左右的同步增长。

六、盈利预测

2018年受制于成本端折旧增加5亿、人工薪酬/管理费增加1亿,收入端民航建设基金最后一个月停止返还减少0.75亿、T2航站楼收入没有全开的影响,预测2018年EPS=0.75元,万得一致预期EPS=0.72。

2019年受制于收入端民航建设基金停止返还,减少9亿,预测2018年EPS=0.7元,万得一致预期EPS=0.68元。

七、收益测算

以现价12.57元作为买入成本,未来航空性收入CAGR=9.8%,非航性收入保底CAGR=8%,所得税=25%,分红率=50%测算,2020年末按1.7倍PB卖出,不考虑第四、第五跑道和T3航站楼的重大资本投入,测算出的隐含年化收益IRR约为8.5%左右。若按阶段低点价格11.51元作为买入成本,则IRR约为11%左右。

对利润影响最大的因素还是在非航性收入,而影响非航收入的因素还是要看国际航班的客流质量以及消费水平和免税政策导向的变化。且走且看且调整。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号