-

安信食品策略: 陆通股持续买入白酒,重视白酒“长周期”及确定性

股风 / 2018-06-10 23:56 发布

陆通股持续买入白酒,重视白酒“长周期”及确定性

【安信食品策略周刊-第21周-20180609】

前一期:地产酒进入第二阶段&食品饮料性价比三层次

【安信食品周观点第20周-20180603】

本周专题:陆通股持续买入白酒,重视白酒“长周期”及确定性 ■本周专题:陆股通持续买入白酒,占比创新高。通过wind数据分析,我们发现,截至6月8日陆股通持有白酒的流通股占比均较2018年1月底以来创新高,通过拉长时间跨度我们看到,包括茅五泸洋在内的白酒标的,其陆股通持股占流通股比例都创了12个月、甚至陆股通开通以来的新高。贵州茅台2018年以来各月底陆股通持股占流通股比例分别为5.83%、5.72%、6.06%、6.41%、6.93%,6月8日达到7.11%,整体上占比稳步提升,最新占比较1月底提升约1.3个百分点;五粮液1月31日-6月8日期间这一比例提升3.6个百分点、泸州老窖期间比例提升1.18个百分点,洋河股份期间比例提升1.9个百分点;因为业绩释放积极,顺鑫农业期间比例从不到0.1%提升了1.36个百分点;期间提升幅度最大的是水井坊,由2.92%提升至12.66%。总体而言,陆股通对白酒几乎是全面渗入,大幅增持。

■陆股通增持白酒背后的原因探析。陆股通持续买入A股白酒,我们分析几个方面原因:1)海外资金的全球市场综合评估后加大对中国市场的资产配置,其对中国市场政治经济改革前景判断,认为向好概率更高;2)被动配置。因A股加入MSCI,中长期权重仍会增加,被动指数跟踪;3)中国消费品/白酒板块的赚钱效应,海外投资者对白酒板块基本面仍然有不错的信心,目前估值仍是相对合适的水平。

■国内投资者和外资(陆股通主要构成) 白酒判断有分歧。通过白酒陆股通持股比例分析,白酒板块1月中旬开始连续回调,期间陆股通仍在买入,但期间白酒板块整体表现疲弱,跌幅明显,主要系国内投资者的卖出。很明显,两者之间发生分歧。我们认为这种分歧主要是投资期限、投资理念、风险偏好等方面的不同。但我们认为随着“地产酒春天”背后的大众中档酒消费升级、茅台淡季“价格挺,动销顺”被深度认知,对白酒“景气周期拉长,投资周期拉长”的判断趋同,白酒板块中长期投资价值会继续凸显。

■核心推荐:白酒(次高端汾酒、水井坊、地产酒洋河、古井、口子、高端茅五泸)+调味品(涪陵榨菜、中炬高新、安琪酵母、千禾味业等)+乳品、承德露露、桃李面包等。

■风险提示:竞争加剧销售不及预期;大众品需求恢复持续性不达预期;预期过高,系统性风险。

本周食品饮料板块综述 本周(06/04-06/08)上证指数下跌0.26%,深证成指上涨0.36%,食品饮料板块上涨2.38%,在申万28个子行业中排名第3位。子板块中调味品涨幅最高,达5.19%,白酒板块上涨3.51%,乳品、食品综合、食品加工和饮料制造均有不同幅度的上涨(调味发酵品 5.19%>白酒3.51% >饮料制造 2.86%>食品饮料2.38%>其他酒类1.67% >食品加工1.39% >乳品1.05% >黄酒-0.45% >食品综合-0.68% >肉制品-0.95% >葡萄酒-1.23%>啤酒-2.05%>软饮料-4.31% )。

个股涨幅前五位分别是:伊力特(12.84%)、老白干酒(11.04%)、迎驾贡酒(10.42%)、海天味业(8.59%)、顺鑫农业(8.15%);跌幅前五位分别是:麦趣尔(-13.99%)、西王食品(-9.32%)、珠江啤酒(-7.42%)、桂发祥(-7.00%)、来伊份(-6.85%)。

核心组合表现 本周我们的核心组合上涨2.26%,跑赢上证综指(-0.26%),略跑输食品饮料指数(2.38%),具体标的表现如下表(核心组合出自重点标的组合池):

近期集中走访,坚定看好地产酒春天 近期我们密集参加了洋河、古井的股东大会,参加了口子窖的调研,加上前期安徽省内的密集经销商走访,我们对以安徽为典型市场的地产酒消费升级有了深刻认知,我们认为安徽省内消费升级已经使得200-400价格带开始进入快速导入和放量期,对相应企业的销售结构和盈利贡献开始凸显。从上市公司公开交流情况看,投资者关心的消费升级问题也得到了相应的确认。市场对“地产酒春天”认知得到提升加强。

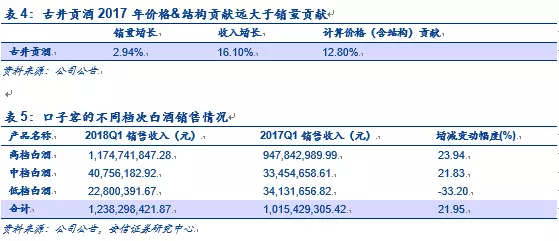

地产酒春天值得高度重视,推荐洋河股份和古井贡酒、口子窖等。Q1地产酒业绩数据抢眼,从收入增速看,几家地产酒公司(古井贡酒、口子窖、洋河股份、今世缘)Q1收入增速几乎是近3年来(有披露数据情况下)最快水平,其中虽然有季节因素,但不可否认,销售结构变化的贡献已经越来越凸显。除收入外,地产酒Q1净利润增长十分抢眼,古井、口子、今世缘Q1净利润增速都超过30%,古井贡酒Q1净利润增速超过40%,大幅超出市场对公司一贯思维水平。

分析净利润增速加快,主要原因是“一降双升”,即毛利率升,费用率降,净利润率升。从几家公司情况来看,古井,口子窖,洋河呈现出“一降双升”特点,古井费用率降幅大,达到3.1个百分点。今世缘不明显,主要是今世缘同古井口子相比,竞争条件要稍逊。

消费升级带来销售结构升级。大众(中档)白酒消费升级是地产酒营收和利润在2018年加速增长的核心原因。安徽省内白酒众多,梯队明显,半封闭性质突出,较为典型,从安徽省内消费升级可观察,大众(中档)白酒消费从80-150元为核心主流,到目前200价格带放量,使得酒企毛利率改善成为现实,其中充分受益品种仍是古井、口子窖和洋河三大品牌。口子窖1季度毛利率74.74%,上年同期72.80%,费用率从10.09%降到8.88%;古井贡酒1季度毛利率79.73%,上年同期77.65%;销售费用率从34.11%降到31.02%。江苏省内白酒企业同样强势,从洋河梦之蓝放量增长,到今世缘高端品驱动增长,可以看出其内在逻辑同安徽白酒相近。

大的逻辑上看,白酒景气周期还未结束,从1季报披露情况看,白酒整体业绩仍然不错,白酒基本面仍然健康,从行业规律上看,一轮白酒景气,处于优势位置的品牌白酒企业都有一轮加速期。在此背景下,我们看好公司作为“价格带龙头”投资逻辑下的优选标的,公司有全国化基础,有良好产品体系和梯队,有强大的品牌投入能力,有优秀的渠道运作能力,看好行业结构性景气下的公司发展。洋河股份增长路径清晰, 省外市场空间大,省外市场连续3年20%以上增幅,2017年省外收入增速22%,新江苏市场数量持续增加,新江苏市场战略收效显著,未来空间巨大。省内结构调整完毕,库存回归到较合理水平,经销商利润得到恢复,收入增速回升。产品上,公司梦之蓝已经进入放量通道,2018贡献更加突出。

当前地产酒进入估值修复第二阶段

地产酒估值修复第一阶段是在一季度报超预期基础上值从20x上升到25x,市场主要是基于一季报超预期的反应,加之之前超跌,估值起始不足20倍。地产酒靓丽表现引发了市场的关注,我们通过报表梳理+多地草根调研+上市公司交流,推荐和验证“地产酒春天”这一投资逻辑。地产酒集中调研从公司层面(股东大会交流等)确认了几大事项:第一,地产酒消费价格带上移明显,第二,相应公司的高端产品增长更快,且占比都达到20%甚至更高的水平(临界点),整体收入增速可提升;第三,公司费用率已经并预计可以实现持续下降。因上市公司层面的积极正面反馈,地产酒强劲升级,报表能够体现,这一基本面逻辑被认可,判断地产酒估值已经进入25x-30x区间运行的第二阶段。重点行业观点 ➤白酒: 2018年景气度仍然较好,看好价格带龙头和结构优化弹性标的

从2018年一季报白酒整体情况来看,行业基本面仍然健康,仍然有着较为明显的“结构性景气”特征。根据我们对上市白酒企业分类(高端:茅台/五粮液/泸州老窖,次高端:山西汾酒/水井坊/沱牌舍得,地产酒龙头:洋河股份/古井贡酒/口子窖,其他等),高端、次高端、地产酒和其他白酒2018一季度收入增速分别为34%、50%、22%和2%。高端酒收入维持较高增速,高端酒作为行业景气的风向标,继续验证行业景气度趋势不变。贵州茅台一季度实现酒类收入157.65亿元,同比增长27%(价增约20%,量增约5%)。从四月各地草根调研数据来看,茅台稳价政策执行效果良好,终端成交价维持在1499-1600元的良性区间内,有助于后续行业增长的持续性。五粮液一季度实现收入138.98亿元,同比增长37%。历时近三年的五粮液定增尘埃落地,绑定了核心员工和经销商的利益。2017年曙光新政执行以来,五粮液在生产和销售层面做了多重改革,同时提出“百人计划”广纳良才,为中长期的发展奠定良好基础。泸州老窖一季度实现收入33.70亿元,同比增长26%,其中高端酒增速约25%,中档酒增速超过30%。2018年公司执行“国窖+特曲”并重的策略,举办太庙祭祖等活动提升品牌拉力,同时优化管理体系,强化控货能力,渠道推力持续增强。

次高端区域扩张进行时,潜在市场空间大,跑马圈地营收快速攀升。2017年高端酒终端零售价提升约30%,价格断档次高端放量明显。另一方面,在300-600元价位段仅有剑南春一个全国化大单品,次高端酒企存在全国化突围的机会。2018年高端酒价格维持较高水平,一季度次高端量价齐升营收增速为50%。水井坊、山西汾酒、沱牌舍得、酒鬼酒一季度收入增速分别为88%、49%、22%、46%。水井坊“5+5+5”战略持续推进中,2017年以来终端零售价和渠道毛利逐渐提升,各地经销商对水井坊的反馈积极,发展动力十足。山西汾酒省内结构升级明显,省外重点突破河南、河北、山东等地区,实现品牌复兴。

地产酒龙头表现亮眼,消费升级助力营收加速增长,看好估值修复和提升。一季度洋河、古井、口子、今世缘收入增速分别为26%、18%、21%和31%,增速均高出市场一贯思维。洋河产品结构提升明显,梦3有望复制海之蓝的成功,发展为400-500元价位段的全国化大单品。古井、口子、今世缘300-600元价位段的产品放量明显带动营收加速增长。地产酒的营收增速不及次高端酒企,但进可攻退可守,发展较为稳健,2018年也是确定的提速年,估值较低情况下,有不错的修复提升空间。

➤啤酒:2017年行业拐点之年,在提价、高端化、关厂三大边际变化的影响下,行业总体利润规模或将迎来快速增长阶段,由于长期处于盈利低点,增长空间广阔;相应地,行业前几大企业将从中受益。2018Q1提价逐步显现、费用平稳,我们对全年利润率提升保持乐观。推荐次序:华润、重庆、青岛、燕京。

2017年12月以来行业主要参与者陆续提价,反映在提价背后行业自身已发生积极变化。行业整体盈利压力大,低层次价格竞争对于份额扩张边际效用差,行业有迫切改变现状的共识,行业体量龙头华润战略侧重转变为行业破局增加可能性,盈利提升的第二条光荣之路值得期待。我们认为行业破局存在三条道路,第一,行业格局继续优化,行业前五名企业相互兼并,达到集中度再提升,使得第一名具有更加绝对领先位置;第二,份额最大且均价最低的企业提价,变份额优先为利润导向,其他企业跟进,行业盈利整体提升;第三,消费升级背景下高端化之路成功。当前青啤股权落定,行业格局短期出现大的重组很难。但是提价之路可行,有望成为第二条光荣之路。从目前渠道调研反馈来看,行业性提价、全国范围提价在成本压力之下已经有一定迹象,华润在本轮提价中较为积极,提价幅度和范围较以往常规提价行为均有扩大,且有意识避免或降低重新投入到市场费用和渠道补贴,这样的结果就是,行业共同提价,但市场竞争和渠道补贴不会同步加剧,提价部分实现利润转化,行业性盈利提升。

➤大众品集体走出2014-2016颓势,2017年以来回暖趋势明确,继续坚定推荐优质板块及相关细分龙头,核心是乳品和调味品。乳制品:基本面稳健,1季度体现龙头营收提速。伊利股份短期因“负面消息”干扰,股价波动较大,投资者信心受到影响,但我们判断公司基本面仍然正常,行业竞争格局很难扭转,公司竞争优势仍将保持,公司2018年业绩预计快速增长、中长期逻辑具备,在干扰因素下股价回落,估值回落,仍会带来中长期机会。在总结国内乳业发展历史的基础上,我们认为今年以来随着低线城市消费复苏趋势不断明确,行业在低线市场消费升级作用下已步入又一“黄金时代”,持续看好低线市场消费崛起后行业后续增长空间,核心标的为行业龙头伊利股份,港股蒙牛值得高度关注。➤调味品同时受益于餐饮回暖、消费升级和集中度提升加快,增速在大众品中居前,中期产品结构升级和集中度提升仍有广阔空间,龙头企业优势突出,按序看好涪陵榨菜、中炬高新、千禾味业、恒顺醋业。涪陵榨菜中长期发展逻辑顺畅,后续品类推进继续,渠道协同效应释放有望不断超出市场预期,市值成长路径看好。公司2017年报超预期,2018年Q1量价双升,提价效应充分体现,核心持续兑现,未来成长继续看好;中炬高新分歧当中蕴涵机遇,公司目前投入产出比反超海天,一旦母公司60%资产占比的存量资产业务盘活,返哺核心主业调味品,公司市值看高理应成立。过去两年盈利能力得到有效提升,主要系公司治理在往市场化进步,经营潜力得到挖掘,同时受益经济回暖,餐饮拉动,后续有望凭借品类、渠道及区域扩张三大战略继续保持收入端双位数稳定较快增长,同时受益于产能及管理效率改善持续实现利润率提升,业绩弹性仍可观,2018年Q1因基数原因增速不快,预计Q2能明显改善;肉制品龙头双汇发展2018年继续受益于低猪价周期,战略性扩大屠宰规模,屠宰中期量利齐升的确定性强,肉制品业务仍以调结构为重心,已布局机构、人员调整,期待肉制品低温、中式产品发力,我们认为公司思路正确且执行力强,肉制品业务有望破局,如能实现,则公司业绩将有进一步较大改善空间,且估值中枢提升可期。

➤核心推荐:白酒(次高端汾酒、水井坊、地产酒洋河、古井、口子、高端茅五泸)+调味品(涪陵榨菜、中炬高新、安琪酵母、千禾味业等)+乳品、承德露露、桃李面包等。

➤风险提示:竞争加剧销售不及预期;大众品需求恢复持续性不达预期;预期过高,系统性风险。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号